ESG投資とは?なぜ重要視されている?

近年、資産運用の世界では、環境・社会・ガバナンスに配慮する企業へ投資を行う「ESG投資」が注目を集めています。ESG投資は、3つの観点から判断した「持続可能な事業」を投資先とすることで、長期的に安定したリターンが見込める投資方法です。

ここでは、ESG投資の概要や取り組むメリット、ESG投資の始め方についてご説明します。

目次[非表示]

ESG投資とは

ESGは、以下の頭文字を取った言葉です。

- Environment(環境)

- Social(社会)

- Governance(ガバナンス)

Environment(環境)は、環境汚染や省エネなど「自然環境に対する取り組み」を意味し、Social(社会)は、社内の労働環境や地域貢献など「社会環境に対する取り組み」を指しています。 Governance(ガバナンス)は、コンプライアンスや事業の透明性、汚職防止など「経営体制に対する取り組み」のことです。

企業が持続的成長を目指すためには、これらESGの3つを意識することが不可欠だとする価値観が広まっており、投資家のあいだでは投資判断の1つとして「ESGを意識している企業か否か」が重要視されつつあります。このように、ESGを評価材料に加えて行う投資をESG投資と呼ぶのです。

また、ESG投資は1つの投資手段で行われるわけではなく、その手法は7つに分類されます。それぞれの方法・特徴は次の通り。

ネガティブスクリーニング

ネガティブスクリーニングは、ESGの価値観に反する事業を投資対象から外し、それ以外から投資先を選ぶ方法。ネガティブスクリーニングで排除される事業には、たばこやアルコール、ギャンブルや原子力発電といったものが該当します。

ポジティブスクリーニング

ポジティブスクリーニングは、ESGの観点から優れた事業のみを投資対象とする、ネガティブスクリーニングの真逆のプロセスを取る方法を指します。ESGの観点から事業を精査するため、ネガティブスクリーニングと比較して投資判断は複雑になり、高度な分析能力が欠かせません。あらかじめ優れた事業から選ぶので、投資先が少ないという課題もあります。

国際規範スクリーニング

国際規範スクリーニングは、環境や人権といった観点から、国際規範の基準を満たしていない企業を投資対象から除外する方法です。国際規範には、国際労働機関(ILO)などの国際機関が定めるものが参照されています。

ESGインテグレーション

ESGインテグレーションは、ネガティブ・ポジティブスクリーニングのように最初から投資対象を狭く絞るのではなく、従来もちいていた財務情報にもとづく投資判断に、環境・社会・ガバナンスといった「非財務情報」を組み入れる方法。ESG投資のうち、現在主流となりつつあるスクリーニング方法です。

サステナビリティ・テーマ投資

サステナビリティ・テーマ投資型は、サステナビリティ(持続可能性)をテーマとする事業を投資対象とする方法。サステナビリティをテーマとする事業には、再生可能エネルギーや持続可能な農業といったものが挙げられます。

インパクト投資

インパクト投資型は財務的なリターン、および「社会的・環境的に強い好影響」をもたらす技術やサービスによる事業を投資対象とする方法です。途上国における教育事業やエネルギー事業などが含まれます。

エンゲージメント・議決権行使

エンゲージメント・議決権行使型は、株主の立場から企業に対してESGを呼びかけて、ESGに対する配慮を行うよう働きかける方法。株主の権利をもちいて、積極的に企業の意思決定に意見することを指します。投資判断だけではなく、投資後の働きかけも重要な戦略となります。

ESGはなぜ重要視されているのか

ESGという価値観が拡大し始めたきっかけは、責任投資原則(PRI)と呼ばれる「ESGを投資プロセスに組み入れる」といった考えにもとづく投資原則が、2006年に提唱されたことです。責任投資原則(PRI)の原則は以下の6つ。

| 責任投資原則(PRI)の6つの原則 |

| 私たちは投資分析と意思決定のプロセスにESG課題を組み込みます。 |

| 私たちは活動的な所有者となり、所有方針と所有習慣にESG問題を組み入れます。 |

| 私たちは、投資対象の企業に対してESG課題についての適切な開示を求めます。 |

| 私たちは、資産運用業界において本原則が受け入れられ、実行に移されるよう働きかけを行います。 |

| 私たちは、本原則を実行する際の効果を高めるために、協働します |

| 私たちは、本原則の実行に関する活動状況や進捗状況に関して報告します。 |

*PRI「責任投資原則」

特に、2008年のリーマンショック以前に目立っていた「短期的な利益を目指す」というESGの対極にある思想は、リーマンショックによる世界恐慌を機に反省すべき姿勢だとして捉えられました。 その結果、多くの投資機関が責任投資原則(PRI)に賛同・署名し、「持続可能な事業に投資する」という世界的な共通の価値観としてESG投資は重要視され始めたのです。

また、上記の流れによって金融市場の資金がESGの分野へ向かうこととなり、ESGを意識して経営する企業が投資家から評価される市場になったことから注目度を高めています。

ESG投資に取り組むことのメリット

ESGの基準を満たしている事業は、持続可能性が高いと評価されています。そのため、ESG投資には下記のメリットがあると考えられるのです。

- 安定した投資リターンを長期的に得られる

- 投資活動が社会貢献に寄与する

ESGの基準を満たしている事業は、法律や規制、あるいは倫理的な問題による事業縮小の懸念が少なく、長期的に社会から受け入れられる事業だといえます。事業そのものの持続可能性が高いことから、長期にわたって利益をもたらすという点も大きなメリットになり得るでしょう。

また、ESGの価値観が拡大するなか、非倫理的な事業である武器やたばこといった事業の投資をやめる「ダイベストメント」が、機関投資家のあいだで広まってきました。

こうした状況から、投資資金はますますESGの領域に集まると予想され、ESG投資は安定的に投資リターンを得られて、かつ社会貢献にも繋がる投資だと考えられています。

企業がESGを意識して経営を行うメリット

企業がESGを意識しつつ経営を行うことは、いくつかのメリットが挙げられます。

- ステークホルダー(利害関係者)から受けるイメージの向上

- ESG経営により企業の健全性が高まり、資金調達の面で有利に働く

- 将来的なキャッシュフローに好影響をもたらす可能性がある

- ESGの価値観が社内に浸透し、労働環境が改善される

世界的にESGが注目されている昨今、ESGを意識して活動する企業は顧客・取引先・投資家に好印象を与えます。消費者を対象として日経BPが実施した「環境ブランド調査2019 」では、実際に企業のESGに対する姿勢が消費者に伝わり、アンケートに反映されている様子が伺えました。

ESG投資が長期的にリターンを得られる手法だと認知されているため、投資家から投資されやすくなる、つまり企業側にとって資金調達がしやすいというメリットもあります。ESG経営を通じて資金調達を行い、新たにESGの観点から事業創出を行うことで、将来的なキャッシュフローの増強も期待できるでしょう。

また、ESGを意識して企業活動を行えば、社会環境や経営体制に対する価値観がアップデートされるため、結果として労働環境は改善の方向に向かいます。特に経営体制の改革による労働環境の最適化は、長期的に見て生産性向上に繋がります。

リスクも理解しておきましょう

多くのメリットを持つESG投資も万能ではありません。たとえば、以下のようなリスクが挙げられます。

- ESGを優先しすぎたために投資額に対するリターンが小さくなるリスク

- 「ESGを意識した企業」というだけで、実態以上に株価が高くなるリスク

ESG投資は、ESGという健全かつ有意義な目標を掲げて取り組まれるものですが、ESGを意識するあまりにリターンの追求が疎かになる懸念はあります。 いわずもがな、ESGの基準をクリアしている企業であれば、どのような企業でも儲かるというわけではありません。 長期的に安定したリターンが期待できる反面、相対的に短期のリターンは低くなる可能性があります。

また、「ESGを意識した企業」といったイメージが先行して、事業内容を精査しないまま株を購入する投資家が増えれば、実態以上に株価が高くなるリスクも考えられるでしょう 。実態以上に吊り上がった株価は、いずれ適正価格に引き戻される傾向にあるため、ESGも考慮しつつ本来の企業価値を見極める意識が求められます。

ESG投資の市場規模

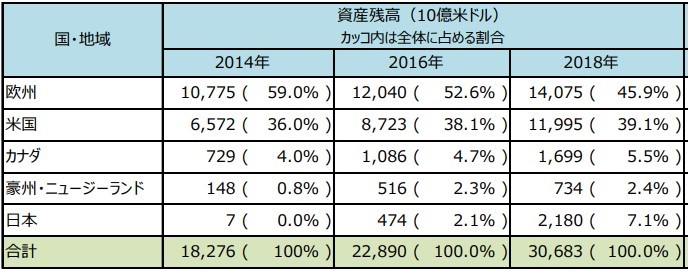

ESG投資にまつわる世界の状況をまとめたレポート「Global Sustainable Investment Review 2018」によれば、2018年時点の世界規模におけるESG投資残高は30兆6,830億ドル。2014年の調査では、同条件における投資残高が18兆2,760億ドル、2016年時点では22兆8,900億ドルでした。つまり、2014年から2016年にかけて、投資残高は25.2%増加。2016年から2018年にかけては、投資残高が34%増加しており、年を追ってESG投資の市場規模は加速度的に拡大していると読み取れます。

*日興リサーチセンター「GSIA「2018 Global Sustainable Investment Review」を発表 」

さらに特筆すべきは、日本における市場規模の拡大スピードです。2014年の段階では、全体のうち0%台にとどまっていた投資残高が年々増加し、2014年から2016年の残高増加率は6,671.4%、2016年から2018年の残高増加率は359.9%と驚異的な伸びを見せました。 これまでの遅れを取り戻すように、日本のESG市場は世界のESG市場を凄まじいスピードで追い上げているのです。

また、私たちの公的年金を運用するGPIF(年金積立金管理運用独立行政法人)も2015年にPRIに署名し、資産残高の1%をESG投資に充てています。大事な年金だからこそ、持続可能なものに投資する視点が重要視されているのです。

こうした背景から、今後も日本国内のESG注目は継続されると予想されており、多くの企業・消費者にもESGの価値観が普及していくものと考えられます。

ESG投資を始める方法

ESG投資を始めるにあたり、方法はいくつか挙げられます。それらは、大きく2つに分けられます。

- ESG領域に投資をする「投資信託」を購入する

- ESG経営を実践する企業の「株式」を購入する

それぞれ、どのようなイメージで投資を始めればいいのかご説明します。

ESG領域に投資をする「投資信託」を購入する

投資信託は、資産運用の専門家であるファンドマネージャーに投資資金を預けて、実際の投資判断・売買を一任する金融商品です。投資信託のなかには、ESGをテーマとして運用されているものがあり、この投資信託へ投資をすれば手軽にESG投資ができます。

投資信託を購入するまでのプロセスは、おおよそ下記の通り。証券会社の他、近年は郵便局や銀行などでも購入できますし、直販する投信会社もあります。

- 証券口座を開設

- ESG領域に投資をする有望な投資信託を探す

- 証券会社から投資信託を購入

購入した投資信託は、株式の株価と同じように「基準価額」が日々上下するため、買値より基準価額が高いときに売却することで売買差益を得られます。 ただし、ESG投資の特性上、基本的には短期間の売買に適した金融商品ではないため、数年以上の保有を前提として投資することを推奨します。

以下は、国内の証券会社から購入できる、ESGをテーマとして運用される投資信託の一例です。

| 投資信託の名称 | 主な取り扱い証券会社 |

| CAM ESG日本株ファンド | SBI証券・カブドットコム証券・キャピタル・パートナーズ証券 |

| ニッセイ日本株ESGフォーカスファンド | SBI証券・楽天証券・松井証券 |

| SBIグローバルESGバランス・ファンド | SBI証券・楽天証券・auカブコム証券 |

ESG経営を実践する企業の「株式」を購入する

投資信託は、ファンドマネージャーに投資先を一任する金融商品であるため、投資家自身の判断のもと細かく投資先企業を決めることはできません。仮に「ESG経営に力を入れている企業に個別投資をしたい」と考える場合は、証券会社を通じて個別株を購入・運用する必要があります。

購入までのプロセスは、投資信託を始める場合とほとんど同じです。

- 証券口座を開設

- ESG経営に注力する有望な企業を探す

- 証券会社から対象企業の株式を購入

手順こそ投資信託と同じであるものの、ESG経営に注力する有望な企業は自身で見つける必要があります。ESGの観点にもとづいた企業分析は「財務状況」などの数字から分かるものではなく、社会貢献や労働環境、環境保全対策など、「非財務状況」も含まれ、思想・理念といった抽象的な部分が大きいことから、投資経験が浅い場合には判断の難しいところです。

そのため、前述した「ネガティブスクリーニング」を始めとする7つの方法で投資先を決める、あるいは経験が蓄積されるまで投資判断を専門家に任せられる投資信託を活用し、少額を運用する低リスクな投資スタイルから始めることが推奨されます。

日本におけるESGへの取り組み事例

世界的な価値基準となるESGに賛同し、すでに日本でも多くの企業がESGを意識して活動を行っています。

リクルートホールディングスの取り組み事例

リクルートホールディングスは、「一人ひとりが輝く世界を実現する」といった理念をもとに、サステナビリティを意識した行動方針を掲げています。このうち、事業を通じて取り組むテーマとして、以下の5つを設定しているのです。

- 働き方の進化

- 機会格差の解消

- 多様性の尊重

- 人権の尊重

- 環境の保全

たとえば、男性社員に対する「育児休暇取得支援」や、ライフイベントの節目を控えた女性向けの研修「Career Cafe 28」など、出産・復職・介護を始めとする課題解決に向けた取り組みを行っています。

また、二酸化炭素の削減やリサイクル活動の促進といった、環境に配慮する風土が評価されて環境省から「エコ・ファースト企業」に認定されました。このほか、同社はESGの観点から多くの取り組みを実施し、より持続可能性を意識した企業として発展を続けています。

丸井グループの取り組み事例

丸井グループは、包み込むといった意味を持つ「インクルージョン」を理念とし、すべての従業員・取引先・投資家に利益を与えられる取り組みを行っています。

実際に、労働環境の改善を目的とした「ワーキング・インクルージョン」の実施により、残業時間を削減しつつ2019年時点での平均勤続年数は20.6年に。退職率は低下し、女性の上位職志向率も向上しているようです。

これらを始めとする丸井グループのESGの関連データは、「ESGデータブック」として毎年ホームページ内で公開されています。 ESGデータブックでは、女性リーダーの比率やLGBT研修の累計受講者数、エネルギー使用量や寄付金額に至るまであらゆる情報が開示されており、ESGで重視される情報の透明性を徹底して追及しています。

おわりに

ESGは、多くの企業において標準の価値観となり、ますます世間の注目とマネーが集まる領域として注目されます。日本国内でも資産形成の必要性が説かれる昨今、ESG投資へ早期に目を付けて実践することで、世界的なトレンドに乗りつつ資産を増やせる可能性は高いといえるでしょう。

また、ESG投資は、何より「投資を通じて社会に貢献できる」という点に意義があります。ESG投資の盛り上がりは、今後も健全な企業を増やす要因となり、あらゆる人にとって生きやすい社会作りを推し進めるはずです。 ここまでご説明した内容を参考に、ESG投資を前向きに検討してみてください。

サステナブルガイドの最新記事