加速する水素・アンモニア製造に出遅れるな

脱炭素燃料として、世界中で注目を集めているのが、水素とアンモニアだ。実際に、水素・アンモニアプロジェクトが世界で勢いを増しており、新たなプロジェクト市場としての期待が高まってきた。ただ、この市場で日本が地位を確保できるかは、今後の課題といえそうだ。エンジニアリングビジネス誌編集長の宗敦司氏が解説する。

大型化では欧州に見劣り

日本の水素関連プロジェクトとしては、川崎重工業が主導する液化水素サプライチェーン、千代田化工建設が主導する有機ハイドライトによる水素サプライチェーンの二つが先行しているが、それに加えて8月には、国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)のグリーンイノベーション基金、いわゆる2兆円基金で新たにグリーン水素製造プロジェクトが認定された。

一つは山梨県などが実施する「大規模P2Gシステムによるエネルギー需要転換・利用技術開発」。もう一つは、旭化成と日揮ホールディングスによる「大規模水素製造システムを活用したグリーンケミカルプラント実証プロジェクト」である。山梨県等の実証では、16MWの固体高分子膜(PEM)水電解装置を開発し、将来の100MW級モジュール連結式システムを想定した技術開発を進めていく。

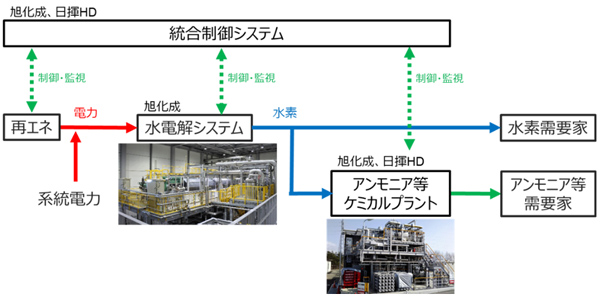

また旭化成と日揮ホールディングスは、10MW級大規模アルカリ水電解による水素製造システムの開発と再エネ由来水素を原料としたグリーンケミカルプラントの実証を行う。日本企業の技術で、電解装置を大型化するとともに、モジュール化やシステム化、サプライチェーンでの社会実装を目指す。

大規模水素製造システムを活用したグリーンケミカルプラント実証プロジェクト

しかしこれらの実証では「大規模システム」と銘打ってはいるものの、開発目標は「大規模」とは程遠い。既に欧州では高分子膜型電解槽で10MW級は実用化済みであり、20MWシステムも可能となっている。現在、欧州でも水素・アンモニアプロジェクトが次々に打ち出されてきており、それらのプロジェクトは当初から100MWをターゲットとしているものも多い。水素・アンモニアが燃料用途として使われ、それが脱炭素に貢献するにはプロジェクトの規模は重要な要素だが、日本の開発プロジェクトは堅実ではあるものの、規模としてのインパクトには欠けている。

これには、グリーンイノベーション基金事業が、技術開発だけでなく実装までを認定基準としていることも影響している可能性がある。つまり実現の難しい目標を設定することに応募企業の腰が引けてしまう、ということはありそうだ。

脱炭素化の実現に向けて、開発のスピードは極めて重要な要素だ。企業の開発努力も勿論だが、企業がより高い目標に向かっていけるよう、実装とは別の、よりチャレンジングな枠組での開発支援も必要なのではないか。

SOECでの出遅れ感

電解槽は、古くから使われている技術であり、日本でも食塩の電解による苛性ソーダや塩素製造で長い実績がある。これまでの工業用の電解槽では、高分子膜が主に使われてきており、今回のグリーンイノベーション基金でも東レや旭化成が電解膜を供給する。国内だけで無く世界的にも実績の多い技術であり、欧州でも高分子膜式電解装置は主流だ。しかし、その大型化には電解膜の面積を大きくする必要があるものの、面積が大きくなればなるほど、膜を均一に作ることが難しくなる。これが大型化の一つの課題となっている。

一方、特に欧州等で最近注目されてきているのが、固体電解質を使った電解装置だ。燃料電池としてはSOFCと呼ばれているものであり、これを電解装置として使用するとSOECと呼ばれることになる。高分子膜に対して電解の効率が高くなるので、大型化には向いている。またSOFCと同様、1,000℃近くの高温で動作するため、この熱を他のプロセスで利用することも可能だ。しかしSOECは、日本で技術を保有しているのは三菱重工業と東芝ぐらいしかなく、この実証を目的とした開発プロジェクトは今のところ見当たらない。一方、欧州ではSOECを使った開発プロジェクトも進んできており、日本に先行しているのが実態だ。

独SunfireのSOEC

関連記事:サンファイアのe-fuelsが鉄鋼・石油化学産業を脱炭素化する:スタートアップインタビュー、サンファイア カール・バーニングハウゼンCEOに聞く

さらなる投資が必要

大規模アンモニア製造・輸送プロジェクトも動き出している。アブダビ国営石油会社(ADNOC)と石油天然ガス・金属鉱物資源機構(JOGMEC)、JERA、国際石油開発帝石(INPEX)がクリーン・アンモニア生産事業の事業化可能性に関する共同調査契約を締結したほか、日本エネルギー経済研究所がサウジアラビアからのアンモニア供給ネットワーク実証を実施中。また東洋エンジニアリングと伊藤忠商事、JOGMECがイルクーツク石油と、東シベリアからのアンモニアバリューチェーンの事業化調査を実施している。

中東や豪州などの燃料アンモニアプロジェクトでは、年産100万トン以上を想定したものが多い。日産に換算するとおおよそ2,800トン程度となる。これまでの肥料用アンモニア製造プラントは大きいものでも1,500トン規模であるが、これを2系列並べれば、年産100万トンを超える規模となるので、アンモニアプラントの大規模化という点で大きな問題はない。また輸送に関しても性状はほぼLPGと同じなので技術課題はほとんどない。ただし漏洩防止はLPG以上に厳しくする必要があるかもしれない。

米Air Productsのグリーンアンモニア・グリーン水素プラント 年間120万トンのグリーン水素の製造が予定されている

問題はやはり、アンモニア生産の原料となる水素製造能力の大規模化。グリーン水素とすると、前述のように電解槽の規模が問題となる。化石資源から製造するにしても、CCS(CO2回収貯留)は不可欠となり、いずれにしても燃料アンモニアの最大の問題はコストが高くなってしまうということだ。

一方、アンモニア製造技術は古い技術で、すでに確立されており、世界の様々なエンジニアリング会社が対応可能。カーボンプライシングなどでコスト問題がある程度クリアできれば、アンモニア製造プラントの市場が大きく拡大することも期待されている。

しかし水素で先導的役割を果たしてきた日本とはいえ、この市場で一定の地位を確保するためには、さらに様々な開発プロジェクトが必要となっていくだろう。

エネルギーの最新記事