イーレックス 脱炭素を目指すバイオマス発電所に死角はないか? -シリーズ・脱炭素企業を分析する(21)

エナシフTVの人気コンテンツとなっている、もとさんとやこによる「脱炭素企業分析」シリーズ、特に好評だった企業事例を中心にEnergyShiftではテキストでお届する。第21回は、老舗新電力として安定した事業を展開し、バイオマス発電による脱炭素化を目指す、イーレックスを紹介する。

目次[非表示]

イーレックスの株価と業績は上昇傾向

イーレックスの株価は、2019年頃から上昇傾向を維持しており、再エネ銘柄としての評価も株価上昇の一因となっている。2021年8月に一時的に株価が下落したが、現在は上昇傾向に転じている。

再エネ銘柄として評価される事業はバイオマス発電だが、実は再エネの取組みは今にはじまったわけではない。会社設立以前から再エネは視野に入れていた。

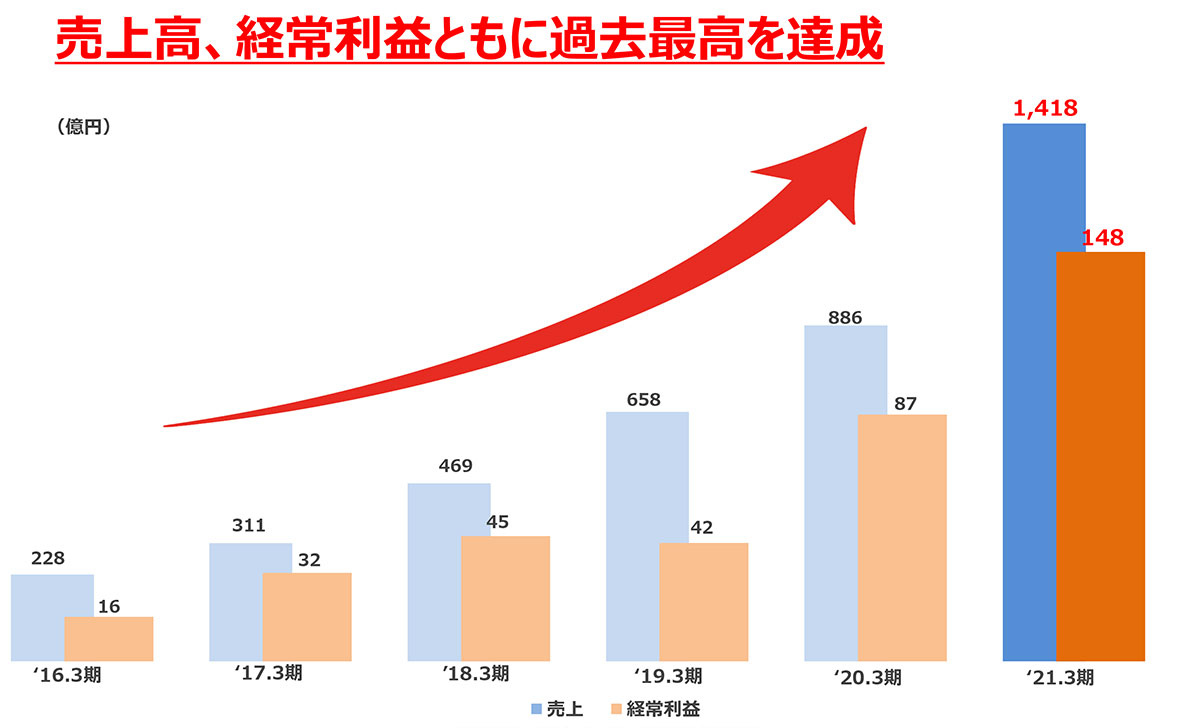

一方、業績だが、2020年度の売上高は1,418億円、経常利益は148億円で、いずれも過去最高を記録している。

売上高、経常利益ともに過去最高を達成した

上のグラフで一目瞭然だが、直近の売上の急上昇には目を見張るものがある。売上増加の原因は販売電力量の増加で、2020年度は前年比28.4%増となっている。子会社で電力小売りを担当するエバーグリーン・マーケティングによる低圧電力(一般顧客)の契約増加が大きい。併せて高圧電力の売上も同様に増加しているが、こちらは企業向けのCO2フリープランが好調だ。

イーレックスは、電気の小売り事業の展開にあたって、取次店を活用している。特に低圧ではLPガス事業者など、顧客をすでに持っている事業者を重要な販売チャネルとして活用することで売上を伸ばしている。

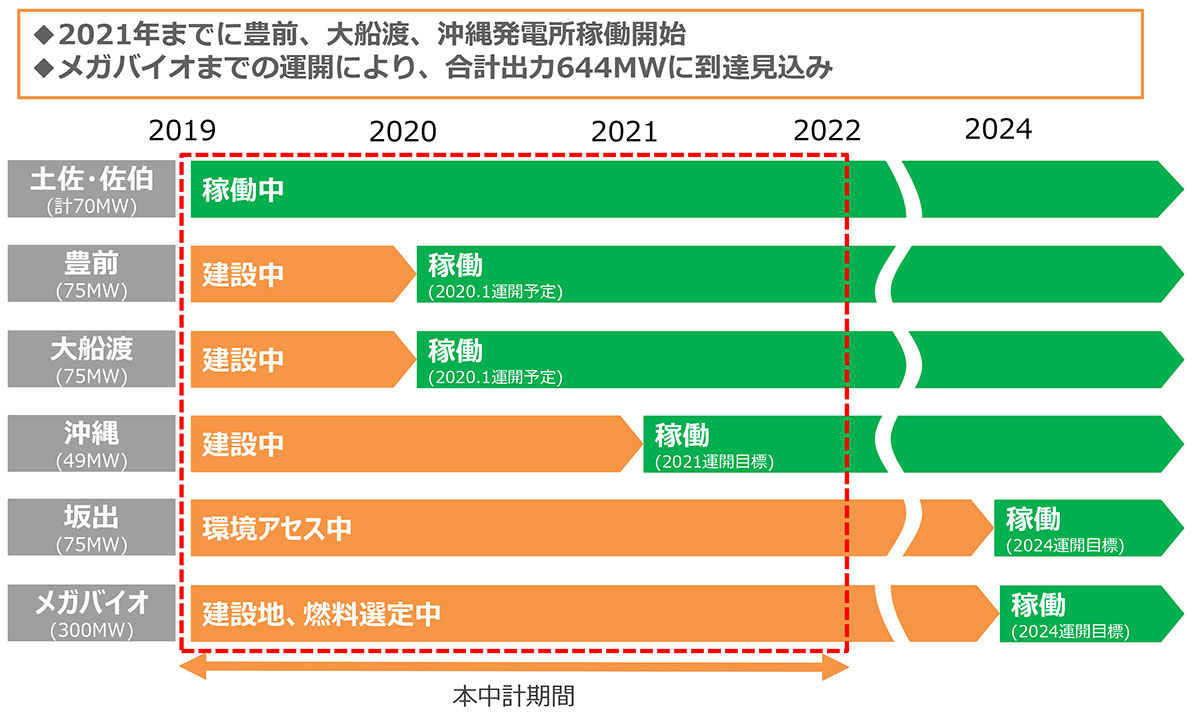

発電所も順調に稼働しており、とりわけ2020年度は豊前バイオマス発電所が通年で稼働したことも売上に大きく貢献している。

昨季冬の市場高騰では多くの新電力が深刻なダメージを受けたが、自社電源を保有しており、相対取引での電力調達の割合も高いイーレックスは逆に利益が増加し、売上増となった。

2021年度計画では、売上高が1,585億円、経常利益は115億円で、増収減益を見込んでいる。昨季冬の市場高騰による利益が今期は見込めないことと、過剰利益の揺り戻しから減益を見込んでいるが、その一方で2021年7月に稼働開始した沖縄の発電所による売上増を期待しているという。

イーレックスは1999年設立、2001年に小売電気事業を開始

イーレックスの創業は1999年、現セントラル短資である日本短資が、電力取引事業への参画を構想したことが背景にある。したがって、創業時より排出権取引や、グリーン電力への関心は高かったし、そのことが現在の再エネ発電事業につながっている。

2001年に九州地方、次いで関東地方で小売電気事業を開始する。自家発電の余剰電力を相対契約で調達し、顧客である事業所に供給することで、競争力ある事業を展開してきた。

2013年には初の再エネ発電所である、高知県で2万kW土佐バイオマス発電所が運開。これは、太平洋セメントの自家用発電設備をバイオマス用に改修したもので、バイオマス事業はその後も拡大を続けている。自ら発電所の開発に着手した理由は、電源を保有していないという新電力の弱点克服が目的だ。ただし、バイオマス発電所は現在、FIT(=固定価格買取制度)で運用されており、自社電源として活用されるのはこれからだ。

2015年には東証一部上場。同じ2015年に、米国スパークエナジーとの合弁による、イーレックス・スパーク・マーケティングを設立した。翌年の電力小売り全面自由化を見据えた設立で、低圧部門の営業力強化が目的だ。

その後、2019年には、東京電力エナジーパートナーとの合弁によるエバーグリーン・マーケティングを設立し、小売体制を再編する。前述のイーレックス・スパーク・マーケティングも後にここに吸収される。社名にエバーグリーンと冠した通り、グリーン電力の主力化、再エネ電力の販売へ注力する、というメッセージを世間に表明。これが現在のイーレックスの電気事業の体制となっている。

イーレックスの脱炭素と経営計画

イーレックスは2030年に向けた経営計画の中で、再エネナンバーワンの小売企業になることを宣言している。現在、再エネではFIT電気が主流だが、イーレックスはnon-FITであっても市場競争力を有する再エネ電気をつくることで、再エネ業界ナンバーワンの小売企業になるというビジョンを描いているようだ。

小売事業の柱は、先述した東京電力EPとの合弁会社であるエバーグリーン・マーケティングだ。ところで、なぜ、新電力とはライバル関係であるはずの東京電力EPが、イーレックスとの合弁事業に取り組むのか。

考えられる理由は、東京電力EPの営業力の弱さを補完するということ。実際に、東京電力EPはこれまで多様な小売チャネルを模索しており、過去にニチガスとの提携、PinTやTRENDEという小売会社の設立などを行っている。こうした取組みの一環として、イーレックスとの合弁による再エネの小売会社を設立したと考えるのが妥当ではないだろうか。

一方、発電事業は今後どうなっていくのか。その主力はバイオマス発電だ。現在は5万kWから7万5,000kWクラスの発電所の建設を進めているが、その先にはメガバイオとあるように新潟県に非FITの30万kWバイオマス発電所をENEOSと共同で計画している。燃料は東南アジアのソルガム及び、ロシアの木質ペレットを輸入する予定だ。

新潟の非FIT30万kWメガバイオが本格稼働し、カーボンニュートラルも達成可能となれば、イーレックスは確かに再エネのナンバーワン小売企業になることができるだろう。

だが、ここで問題となるのは、バイオマス発電の持続可能性だ。燃料となるパームヤシ殻(PKS)、木質ペレットの輸入にあたっての輸送時のCO2排出はどうなっているのか、あるいはパームヤシ殻、木質ペレットはグリーンゴールドラベルの認証を取得しているか、こうしたことが問題となる。

海外展開も伺う

一方、海外展開も成長のもう1つの方向となっている。イーレックスは、ベトナムで燃料作物であるソルガムの栽培を計画している。成長の早い植物であるソルガムを使用し、ペレット化して日本に輸入するだけではなく、ベトナム自体が電力不足という現状があることから、現地でのバイオマス発電も検討している。これが成功すれば、東南アジアの他の地域などでも発電事業を拡大できるだろう。

一方、カンボジアでは水力発電を計画している。水力発電には広大な土地確保が必要となる為、移転住民への対応などの問題が山積だが、カンボジア自体も電気不足解消のために発電所が必要となっており、イーレックスとしては2023年には運開させたいとしている。

タニタとの提携と沖縄での展開

イーレックスのトピックとして、万歩計や体重計で知られるタニタと提携した「あるく・おトク・でんき」がある。例えば、1日8,000歩で年間7,764円も電気代がお得になる。日々の運動によって電気代が割り引かれるというユニークなものだ。

また、沖縄中城のバイオマス発電所も注目だ。電力自由化の時代になっても、参入の困難さから電力自由化の進まない沖縄で、どこまで成果を出せるのか注目される。脱炭素の時代にあって、石炭火力主体でCO2排出の多い沖縄電力の脱炭素化は大きなテーマだが、これに対し、再エネであるバイオマス発電所がどのような効果を発揮し、沖縄の脱炭素にどう貢献していくことができるのか、といった観点からも注目したい。

さらに、水素発電も注目される。イーレックスが参加した山梨県における水素発電の実証事業は大きな話題となり、実際に株価を押し上げる要因にもなった。将来、グリーン水素で発電できれば、カーボンフリーの電気を供給することができる。グリーン水素の本格的な調達には時間を要するので、商業化には時間がかかるだろうが、将来に向けた強みだ。

イーレックス独自のポイントは

元々の親会社は短資会社であり、いわば取引の会社からスタートしているのがイーレックスを特徴づけていることの1つだ。JEPXの価格高騰でも利益が出せる体質は、新電力として大きな強みになっている。相対契約を主体に調達し、JEPXのスポット価格のボラティリティーに左右されない為、安定感は大きい。

一方で、イーレックス独自の特徴を出すために、東京電力EPとエバーグリーン・マーケティングを設立したことも重要なポイントだ。脱炭素社会に向けて、再エネ小売でナンバーワンになる、という確固たる決意も打ち出している。こうした動きの背景には本名社長の脱炭素への強い想いが含まれているといっていいだろう。

とはいえ、バイオマス発電は決してCO2排出量がゼロではない、という死角がある。運用のしかたによっては、LNG火力よりもCO2排出量が多くなるケースすらある。そういった点には十分な注意が必要だ。

水素発電事業にも期待したいが、まだまだグリーン水素は調達も市場競争力もきびしいところがあるので、長期展望は必須だろう。

(Text=MASA)

エネルギーの最新記事