送配電事業者の観点から電力スポット価格高騰を検証する 第30回電力・ガス基本政策小委員会

審議会ウィークリートピック

2020年12月から2021年1月にかけての、電力スポット市場価格に関して、すでに別稿にてお伝えしているとおり、複数の審議会において、原因究明や検証が進められている。2021年2月17日に開催された、「電力・ガス基本政策小委員会」の第30回会合では議題をスポット価格高騰の1つに絞り、電気事業連合会や送配電網協議会からヒアリングをおこなった。別稿と重複しない範囲で、新たに公表された情報をお伝えしたい。

一般送配電・発電・小売の役割

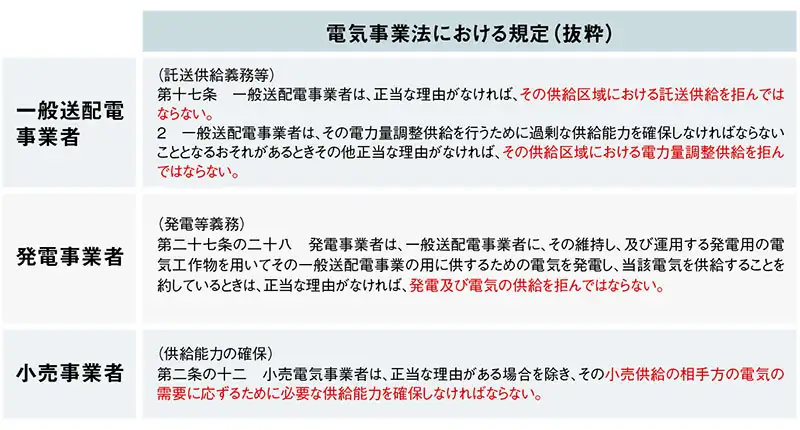

今冬の需給逼迫や市場価格の高騰は、様々な複数の要因が重なった結果であると考えられるため、まず現行の電力システムにおいて各分野の事業者が果たすべき役割から振り返りをしておきたい。

現在の電気事業法において各事業者の業務は表1のように規定されており、計画値同時同量制度のもと、発電事業者・小売事業者は計画に基づいて電力を供給または調達すること、一般送配電事業者は実際の計画値と実績値の差(インバランス)を調整することが求められている。

表1.一般送配電/発電/小売の役割

出所:電気事業連合会

また、すべての小売電気事業者・発電事業者・送配電事業者は複数のタイミングで「計画」を作成し、広域機関に提出する義務がある。広域機関はそれら多数の計画値を取りまとめ、計画間に不整合や異常が無いかなどの確認をおこなっている。

例えば月間計画では翌月・翌々月の計画を作成・提出することから、通常9月末の時点で11月と12月の計画が作成されている。

図1.各事業者による計画策定のタイミング

出所:電気事業連合会をもとに筆者作成

ただしここで作成される計画とは、週間断面まではkWのみであり、例えば月間計画では週単位での平日・休日別の「最大・最小」kWのみが報告される。

kWhの計画を事業者が提出するのは、前日に作成される「翌日計画」からとなっている。

表2.月間計画のフォーマットの一部

出所:電力広域的運営推進機関

通常のkW不足の需給逼迫であれば、現在の月間計画において約2ヶ月前に把握が可能と考えられるが、今冬に発生した「kWh不足」の需給逼迫は、前日にならないと公式には把握できない仕組みとなっている。

このことが、寒波による需要増加に対して十分な燃料を事前に確保することが遅れたことの一因となった可能性がある。

一般送配電事業者による調整力の調達

一般送配電事業者は計画値同時同量制度のもと、ゲートクローズ(市場取引が終わる実需給断面の1時間前)以降の発電事業者・小売事業者の計画値と実績の差(インバランス)を調整するため、調整力公募制度により「電源Ⅰ、電源Ⅰ’、電源Ⅱ」等の調整力を事前に契約調達している。

ところが今冬は燃料制約に伴うkWh不足に伴い、全国的に不足インバランスの発生量が増大した。例えば1月12日には、全国の日電力量の5%に相当する約1.5億kWhという大きなインバランス量が発生した。このため特に逼迫融通を受電したエリアにおいては、事前に契約していた調整力では、必要量を充足できない事態が継続することとなった。

よって調整力を追加で確保するため、一般送配電事業者は以下のような「電源Ⅱの事前予約」と「揚水原資の市場調達」をおこなった。

対策① 電源Ⅱの事前予約

調整力の「電源Ⅱ」とは小売電気事業者の供給力等と相乗りする電源であるため、春や秋など残余需要の低い季節・時間帯などには電源Ⅱの余力を調整力として期待することが出来るが、逆に厳冬などの高需要期には電源Ⅱ余力が生じにくく、一般送配電事業者は電源Ⅱ余力を活用できない可能性が高い。

なお、電源Ⅱは調達容量に対するkW価格は支払われず、発動指令に応じた発電量kWh価格のみが支払われている。

この調整力不足という課題に対して従来から存在した対処策が、電源Ⅱの「事前予約」である。ただし、一般送配電事業者が事前予約により電源Ⅱを先取りしてしまうと、小売電気事業者はその電源にはアクセスできなくなるという別の問題が生じてしまう。このため現在は、逼迫融通のおそれがある等の一定条件を満たす場合のみ、スポット市場前に電源Ⅱを事前予約することが許容されている。

今冬、送配電事業者はスポット市場後に予約を実施したため、その時点ではスポット市場には影響を与えていない。またLNGタンクの運用下限をさらに下回る部分の燃料を用いた発電をおこなったため、元々スポット市場には供出されない部分から調達したことになる。

また、電力広域的運営推進機関から逼迫融通指示が発出される時間帯においては時間前市場も一時停止されることから、時間前市場に与えた影響も限定的であったと考えられる。

ただし今冬のように長期にわたる燃料制約が生じている場合、一度大きく減少したLNGタンクレベルは、次回のLNG入船によっても十分に回復しないことが予想されるため、間接的に翌日以降のスポット市場に影響を与えた可能性がある。

対策② 揚水原資の市場調達

揚水発電は調整力・電源Ⅰとして活用されているが、その発電原資となる水を汲み上げる(ポンプアップする・揚水する)ため、①「送配電事業者がポンプアップするエリア」と②「調整力提供者(発電事業者もしくは小売電気事業者)がポンプアップするエリア」の2タイプがある。

エリア内の電源Ⅱ余力が減少しポンプアップが不足する場合、①のエリアの送配電事業者は調整力提供者に対して、時間前市場等を活用してエリア外からkWhを調達しポンプアップすることを依頼できると整理されている。

これを依頼された旧一般電気事業者(旧一電)小売部門はスポット市場等から追加的に電力量kWhを調達したと考えられることから、この買い入札は市場価格に何らかの影響を与えた可能性がある。

ただし別稿で記したとおり、今冬、揚水発電はエリア間融通において非常に重要な役割を果たしており、現実的には揚水原資を市場調達しないという選択肢は取り得なかったものと考えられる。

送配電事業者のインバランス収支

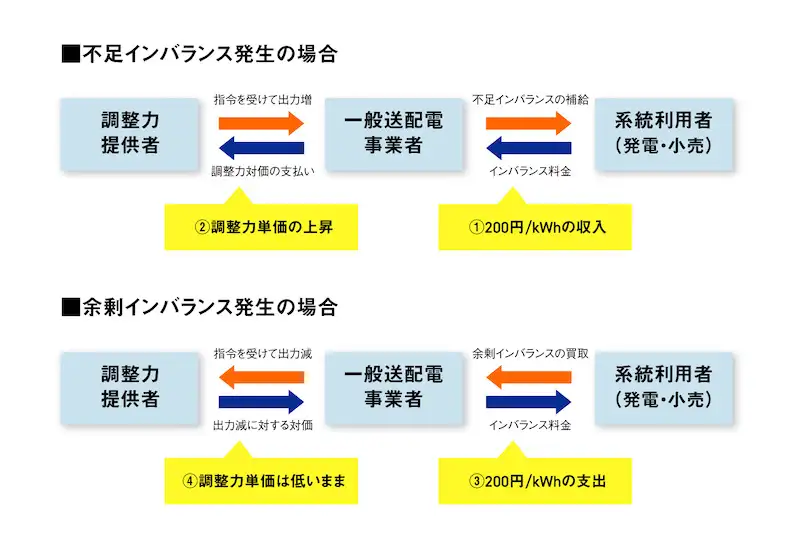

今冬のスポット価格高騰により、インバランス料金単価も大きく高騰している(ただし1月17日に、インバランス料金上限値を200円/kWhとする措置を実施済み)。

インバランス単価の高騰の影響を受けるのは小売電気事業者だけでなく、送配電事業者にも大きな影響を与えることとなる。

図2の例において不足インバランスが発生した場合、送配電事業者は200円/kWhの収入を得るが、調整力提供者に対する支払単価も上昇している可能性が高い。仮にこれを80円/kWhとすると、送配電事業者の収支はプラス120円/kWhとなる。

図2.送配電事業者のインバランス収支

出所:電力・ガス基本政策小委員会を基に筆者作成

逆に余剰インバランスが発生した場合、送配電事業者は系統利用者に対して余剰インバランスの買い取りとして200円/kWhを支払わなければならないが、下げ指令によって得られる収入(単価)は相対的に低いままであると考えられる(仮に10円/kWh)。すると送配電事業者の収支はマイナス190円/kWhとなる。

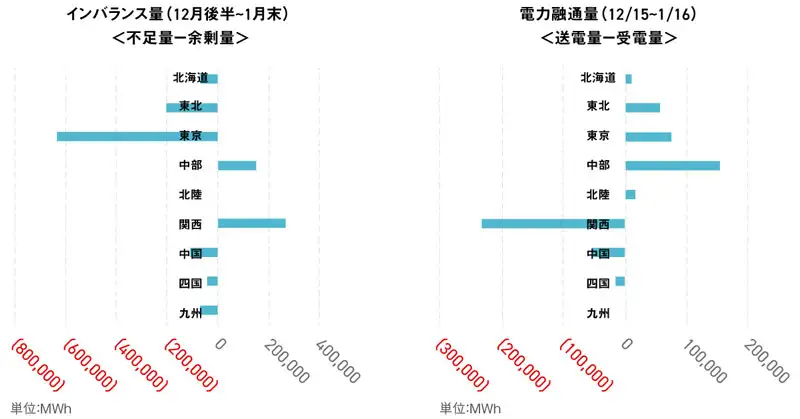

資源エネルギー庁事務局からは、12月後半から1月末までのエリアインバランス量の合計は、多くのエリアで「余剰」となったことが報告されている。

またエリア間(送配電事業者間)の広域融通もインバランス料金単価で精算されるため、融通精算額も上昇している。12月から1月にかけての広域機関の指示による電力融通は、東日本側から西日本側への融通が多くおこなわれ、特に関西エリアでは不足インバランスの発生量、他エリアからの融通受電量いずれも大きく増加している。

図3.エリア別インバランス発生量、電力融通量

出所:電力・ガス基本政策小委員会

このように、送配電事業者のインバランス収支はエリアによりプラス/マイナスと大きく異なるものと予想されるが、仮に大きな収支過不足が発生した場合にはその還元・調整等を検討することとした。

ただし、多くの小売電気事業者はコストをかけて事前の対策を講じていたと考えられることから、市場取引の結果を遡及的に見直すような措置を講ずることには慎重であるべきと整理されている。

電力事業全体を俯瞰した検討へ

折しも米国テキサス州(ERCOT)では今冬の寒波により、前日市場において8,000ドル/MWh(約840円/kWh)、リアルタイム市場では9,000ドル/MWh(約950円/kWh)を超える市場価格を記録し、2月15日には需給逼迫による輪番停電が開始された。

なおERCOTは容量市場を持たず「エナジーオンリーマーケット」として、市場価格のスパイク発生を許容する思想で制度設計されたエリアである。

ERCOTの市場価格高騰がどの程度継続するか本稿執筆時点では不明であるが、kWh制約による一定期間にわたる市場価格の高騰は、他国でも起こり得ることが明らかとなった。

2019年度の日本の電力事業全体の市場規模を見ると、需要家が支払う電気料金の合計は14.3兆円に上る(再エネ賦課金2.4兆円を除く)。 発電事業者のうち旧一電・JERA・電源開発の発電費用総額は6.8兆円、発電電力量0.66兆kWhであり、単純平均では発電単価は10.3円/kWhとなっている。

他方、JEPXスポット市場の平均単価は2018年度で9.8円/kWh、2019年度で7.9円/kWhである。

今冬の市場価格高騰を踏まえ、容量市場のリクワイアメントやペナルティの見直しも検討される予定であるが、高騰の直接的理由であるkWh制約の緩和に向けて、電力事業全体を俯瞰した対策の検討が進められることを期待したい。

審議会を見るの最新記事