電力先物等によるリスクヘッジの取り組み増加へ 第61回「制度設計専門会合」

卸電力取引市場のスポット価格の変動に対して、小売電気事業者はリスク対策をとる必要がある。今後も、夏や冬に需給ひっ迫の可能性が指摘されているだけに、準備が必要だ。2021年5月31日に開催された、電力・ガス取引監視等委員会の第61回「制度設計専門会合」では、小売電気事業者がどのようなリスク対策をとっているのか、アンケート調査が提出された。

審議会ウィークリートピック

市場価格高騰に対して注目されるヘッジ取引

2020年度冬季の長期にわたるスポット市場価格高騰を受けて、電力先物・先渡・ベースロード(BL)市場等を活⽤したヘッジ取引の重要性が注目を集めている。

ヘッジ(リスクヘッジ)という言葉の定義は必ずしも明確ではないが、広い意味では将来起こりうる出来事、リスクの程度を予測したうえで、何らかの手段をもってそれらの出来事・リスクに対処するために備えることであると考えられる。よって本来は、リスクマネジメントの1つがヘッジであると考えられるが、市場価格の高騰という実務的な文脈の中では、価格変動に備える・回避する・固定化するなどの機能をもった、ヘッジ商品やヘッジ市場の活用を意味すると考えられる。

電力・ガス取引監視等委員会は小売電気事業者等に対してヘッジ市場の活用状況等に関するアンケート調査をおこない、「制度設計専門会合」の第61回会合でその回答結果が報告された。

本稿ではまず、電力分野のヘッジ商品概要等をご紹介したのち、アンケート調査結果の抜粋についてご報告したい。

電力分野のヘッジ商品概要

電力以外の商品も含めると用語の定義や概念が必ずしも統一的であるとは言い難いが、本稿では日本の電力の実情に沿った簡易的な分類とすること(以下の記述は正確性に欠けていること)をご容赦願いたい。

まず分類軸の1つとして、電力の現物の受け渡しを伴うものであるか否かで分類可能である。通常、現物の受け渡しがあるもの(physical)が先渡(Forward)であり、現物の受け渡しが無いもの、つまり金融的(financial)な取引となるものが先物(Future)である。

第2の分類軸として、取引の場や相手方(counterpart)の違いに着目し、相対取引(OTC:Over the Counter)もしくは取引所(Exchange)取引の2タイプが存在する。

リスクヘッジに関する商品としては、いわゆる保険や天候デリバティブ等の別のカテゴリーも存在するが、制度設計専門会合では言及されていないので本稿でも割愛する。

表1.ヘッジ手段の簡易的な分類

| 現物受渡の有無 | ||

| 有り・現物 (physical) | 無し・金融的 (financial) | |

| 先渡(Forward) | 先物(Future) | |

| 相対取引(OTC) | A | B |

| 取引所(Exchange) | C | D |

出所:筆者作成

ここでは仮に買い手を小売電気事業者(新電力)と置くならば、Aの象限に入るものは例えば発電所や他社小売事業者との古典的な相対取引がある。なおこれも、直接的な取引のほか、仲介事業者(ブローカー)を介して成立させる取引などに細分化が可能である。

Cの象限に入る例としては、JEPX(日本卸電力取引所)の先渡市場がある。なおベースロード(BL)市場もJEPX先渡市場の一部である。

一般的に取引所では、取引所が上場している標準的・定型的な商品のみが取引可能であるのに対して、相対取引では売り手/買い手のニーズに合わせたカスタマイズが可能というメリットがある。他方、その裏返しとして相対では契約条件の交渉が必要となるが、取引所では注文ボタンを押すだけ、という手軽さがある。

また相対ではその取引先の信用リスク(そもそもの取引の可否)という大きな課題があるのに対して、取引所では中央清算機関(クリアリングハウス)が決済の相手方となるため、信用リスクは原則存在しないというメリットがある。

象限Dの例が、東京商品取引所(TOCOM)やEEX(European Energy Exchange:欧州エネルギー取引所)である。象限Bの例としては、大手金融機関や総合商社等が、電力先物サービスを提供しているようである。

またそれぞれの取引量規模のイメージとして、やや古い数値ではあるが2019年度実績としてJEPX先渡市場が約0.5億kWh、BL市場が約47億kWh、旧一電からの相対取引が約347億kWhとなっている。また対象時期は異なるが、TOCOMの昨冬(2020年12月~2021年2月)の取引量は約4億kWh、EEXの2020年度取引量は約26億kWhと報告されている。

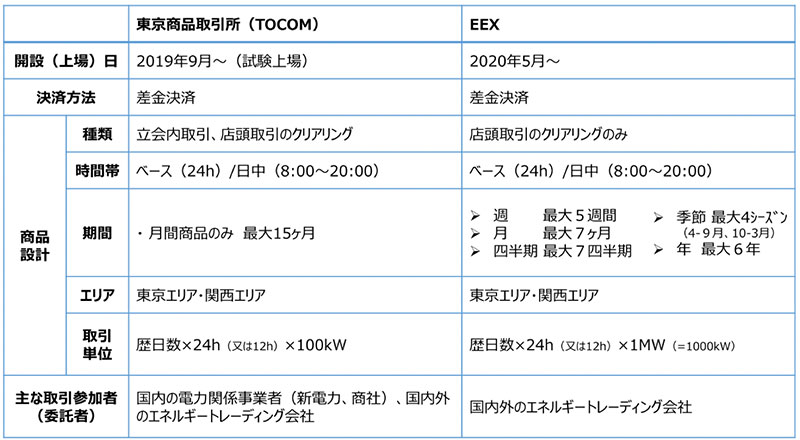

なおTOCOMとEEXの上場商品等の比較は表2のとおりである。

表2.電力先物市場 TOCOMとEEXの比較

出所:制度設計専門会合

新電力の電源調達手段

現在、新電力の電源調達手段はどうなっているのだろうか。過去の制度設計専門会合において2つの調査結果が公開されている。

1つ目として、電力・ガス取引監視等委員会は2020年10月(スポット価格高騰前)の時点で大手新電力に対してヒアリング調査をおこなっている。

- 対象事業者:18社(2019年度販売電力量またはJEPX買い約定量上位10社および先渡市場入札上位社から抽出)

- 対象調達量:2020年度上期実績および下期見込み

これら対象18社の販売電力量の合計は、全新電力の販売電力量の合計の約56%を占めている。

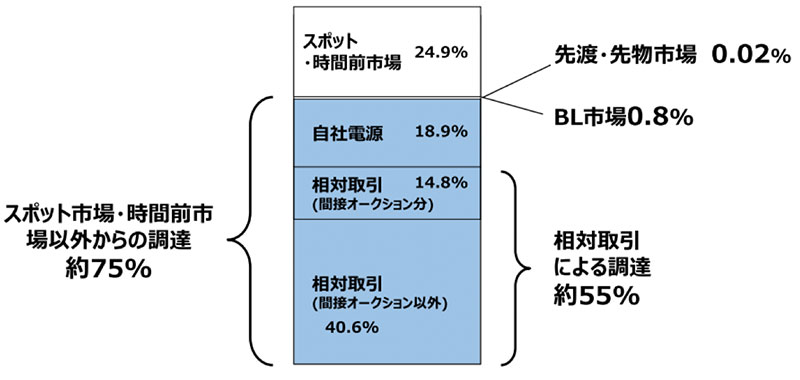

相対取引の大半は固定価格契約(燃料費調整を除く)であると推測されることから、いわゆる市場価格変動リスクに晒されている比率は約25%である。先物市場の活用はごく僅かであるが、TOCOMやEEXにおいても取引量が増加したのは2020年12月以降であることから整合的であると言える。

なお監視等委員会作成の図1では、合計値が100%として作図されているが、先物は現物の調達機能を持たず、本来はスポット市場等による調達部分に「重ねる」表現が必要となることに留意願いたい。

図1.大手新電力の調達手段の内訳(2020年度)

出所:制度設計専門会合

調査結果の2つ目は、スポット価格の高騰後、2021年4月におこなわれた調査結果である。

- 対象事業者:新電力上位10 社

(F-powerを除き、エネット、テプコカスタマーサービス、東京瓦斯、ENEOS、九電みらいエナジー、大阪瓦斯、KDDI、SBパワー、丸紅新電力、シナジアパワー) - 対象期間:2020年12月~2021年1月

表3.新電力大手10社の調達手段の内訳(2020年12月~2021年1月)

| 10 社平均 | X社 | |

| スポット・時間前市場 | 21% | 60% |

| 相対契約 | 39% | 37% |

| 先渡・BL・ 自社電源 | 34% | 1% |

| インバランス | 6% | 2% |

| 合計 | 100% | 100% |

出所:制度設計専門会合から筆者アレンジ

表3のX社は、対象2ヶ月間においてスポット・時間前市場からの調達割合が最も大きかった例外的な事業者として特筆されている。なおX社は旧一般電気事業者の100%子会社とのことである(これに該当する社はテプコカスタマーサービスもしくは九電みらいエナジーであるが、どちらであるかは不明)。

X社を除き、大手新電力ではJEPX調達比率は低めであることが確認できる。

ヘッジ活⽤状況アンケート調査結果

監視等委員会は2021年4月に、ヘッジ市場の活⽤状況に関するアンケート調査をおこなっている。アンケート対象は以下のとおりであり、中小規模の事業者も含まれる。

- 対象:JEPX取引会員、TOCOM、EEXに参加する⼩売電気事業者及び発電事業者(253社)

(内訳:JEPX取引会員251社、TOCOM64社、EEX6社) - 回収率67.6%(253社のうち171社回答)

(内訳:小売電気事業者156社、発電事業者37社)

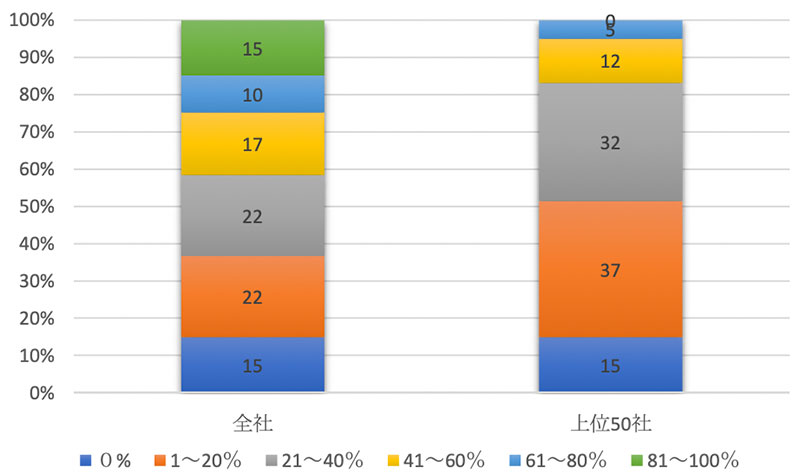

まず、回答した小売電気事業者のスポット市場からの調達比率は図2のとおりである。図2の左側は有効回答の全社(143社)の平均値であり、右側は上位50社の有効回答41社の平均値である。ただし、スポット比率が0%の社の中には、他社BG(バランシンググループ)の子として、親BGに全量調達を委任している(自社でスポット調達する必要が無い)事業者が存在することには留意が必要である。

大手新電力のほうが、相対的にスポット市場比率が低いことがここでも確認できる。つまりリスクマネジメントとしては、先物等の契約の前に、自社電源もしくは現物相対取引が重要なヘッジ策となっていると考えられる。

図2.スポット市場調達比率

出所:制度設計専門会合から筆者アレンジ

電⼒取引市場に係るリスク把握状況についての設問では、有効回答「全体」で見ると、リスクを把握していない事業者は24%、リスクを定量的に管理できていない社も合わせると半数程度が、リスク把握が不十分となっている。

表4.電⼒取引市場に係るリスク把握状況

| 全社 | 上位50社 | |

| リスクを把握していない | 24% | 8% |

| 定性的には把握しているが、定量的に管理はしていない | 23% | 16% |

出所:制度設計専門会合から筆者アレンジ

また、現時点で必要なヘッジ取引を実施できているか否かという問いに対しては、半数程度ができていないとの回答であった。

必要なヘッジ取引が実施できていない理由としては、価格面等のほかに、社内体制の未整備・人員不足やヘッジ取引に対する理解不足などが挙げられている。

表5.必要なヘッジ取引の実施状況

| 全社 | 上位50社 | |

| 実施できている | 45% | 54% |

| 実施できていない | 55% | 46% |

出所:制度設計専門会合から筆者アレンジ

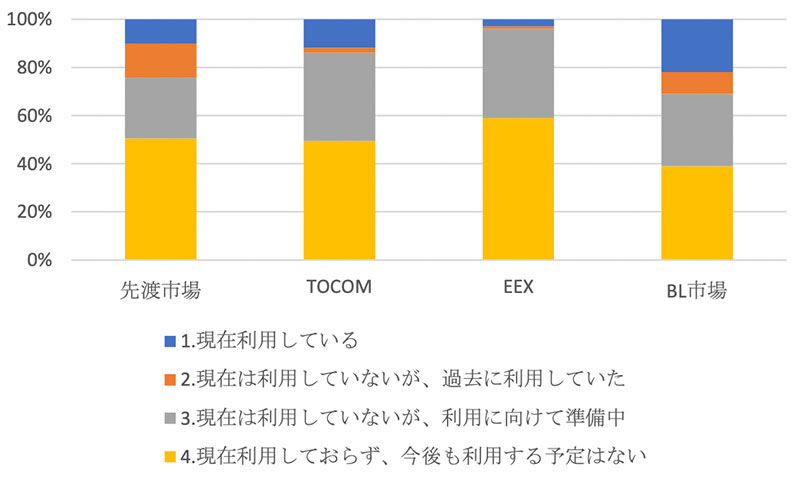

現在および今後のヘッジ市場の利⽤動向に関する調査結果は表6のとおりである。対象は小売電気事業者の有効回答(150社前後)全社である。(先渡市場はJEPX)

TOCOMやEEXといった電力先物市場は、開設からまだ日が浅いこともあり利用経験社はまだ少数であるものの、利用に向けた準備中の社がいずれも37%あるなど、先物への関心の高さが表れている。

表6.ヘッジ市場の利⽤動向(小売事業者)

| 先渡市場 | TOCOM | EEX | BL市場 | |

| 1.現在利用している | 10% | 12% | 3% | 22% |

| 2.現在は利用していないが、過去に利用していた | 14% | 2% | 1% | 9% |

| 3.現在は利用していないが、利用に向けて準備中 | 25% | 37% | 37% | 30% |

| 4.現在利用しておらず、今後も利用する予定はない | 50% | 50% | 59% | 39% |

| 合計 | 100% | 100% | 100% | 100% |

出所:制度設計専門会合を基に筆者作成

図3.ヘッジ市場の利⽤動向(小売事業者)

出所:制度設計専門会合を基に筆者作成

またEEXやTOCOM電力先物市場への要望としては、「先物商品の勉強会の開催」のニーズが最多であり、「⼿数料の引き下げ」や「ヘッジ会計の明確化」がこれに次いでいる。

実際には、例えばTOCOMではすでに2020年4⽉より電⼒先物商品に関する勉強会を録画したコンテンツをweb上で公開するなど、先物取引の普及啓発に努めていると考えられる。

また資源エネルギー庁ではヘッジ商品に限らない「リスクマネジメントガイドライン(仮称)」の作成を準備中である。

仲介事業者等の果たす役割は大きい

TOCOMの電力先物開始は2019年9月、EEXは2020年5月とまだ日が浅いだけでなく、ここ数年間のJEPXスポット価格の低下傾向の中では、リスクヘッジの必要性があまり認識されていなかったと考えられる。

本稿ではイメージのしやすさの観点から、TOCOMやEEXを中心に記述したが、実際には小売電気事業者や発電事業者の多くは、仲介事業者や商品先物取引業者を通じて取引をおこなっていると考えられる。つまり小売電気事業者等がヘッジ商品に関する実務的知識を得るためにも、仲介事業者等の果たす役割は大きいと考えられる。どのような市場にも幅広いプレーヤーの参加が有益であろう。

ヘッジ商品の活用にも一定のリスクが存在することを認識しつつ、自社にふさわしいリスクマネジメントが進められることを期待したい。

審議会を見るの最新記事