2021年電力逼迫と史上最大のスポット価格高騰はなぜ起きたのか 第29回電力・ガス基本政策小委員会

目次[非表示]

シリーズ 2021年電力ひっ迫 | 審議会ウィークリートピック

2021年1月19日に開催された、経済産業省の第29回電力・ガス基本政策小委員会は、今冬の全国的な電力の需給逼迫が議題となったことで注目された。どのような報告がなされたのか、詳しくお届けする。

電力需給逼迫の状況の公式発表

電力小売に携わる方々であればやや旧聞に属する話となるかもしれないが、2020年末頃から2021年1月という長い期間にわたり、全国的な電力の需給逼迫が発生した。

これによりJEPX(日本卸電力取引所)のスポット市場価格は高騰し、多くの小売電気事業者や一部の需要家に多大な影響を与えることとなった。

本稿執筆時点も需給逼迫やスポット価格の高騰は現在進行形であり、その原因究明も道半ばであるが、1月19日に開催された第29回「電力・ガス基本政策小委員会」において、その第1報として現在判明している事象が報告された。

需給逼迫やスポット価格高騰の発生原因や事業者行動については、様々な憶測が飛び交っているが、以下では現時点の公式発表をお伝えしたい。

需要側・供給側のいずれもが作用した今回の逼迫

電力の需給が逼迫するには、需要側・供給側のいずれも要因となり得る。結論から言えば、今回はその両方が大きく作用した。また今回の需給逼迫はkW(発電設備容量や出力)の問題というよりも、kWh(電力量、発電量)の問題であったという特徴がある。

電力広域的運営推進機関(OCCTO)は毎年の夏冬が始まる前に、全国的な電力需給検証をおこなっている。

2020年度冬季の需給検証においては、例えば1月の想定需要および供給力・供給予備率は表1のとおりであり、厳冬H1需要に対しても安定供給に最低限必要とされる予備率3%は確保できる見通しと評価されていた。

2020年度冬季需給検証結果(1月)

(送電端、単位:万kW、%)出所:電力・ガス基本政策小委

需要側の状況

まず需要側であるが、2020年度冬は12月下旬から1月上旬にかけて「数年に一度レベル」の非常に強い寒気が流れ込み、電力需要量(kWh)は2019年度の同期間と比べ約1割増加していた。

また1月(1月17日まで)には全国10エリアのうち8つのエリアにおいて、需給検証で想定された厳寒想定需要H1(過去10年の最大需要)を上回る需要(kW)が延べ11日発生しており、今冬は需要がkW面・kWh面いずれも大きく増加したことが確認されている。

発電側の状況

発電側の状況は複雑である。まずは火力発電から見てみよう。

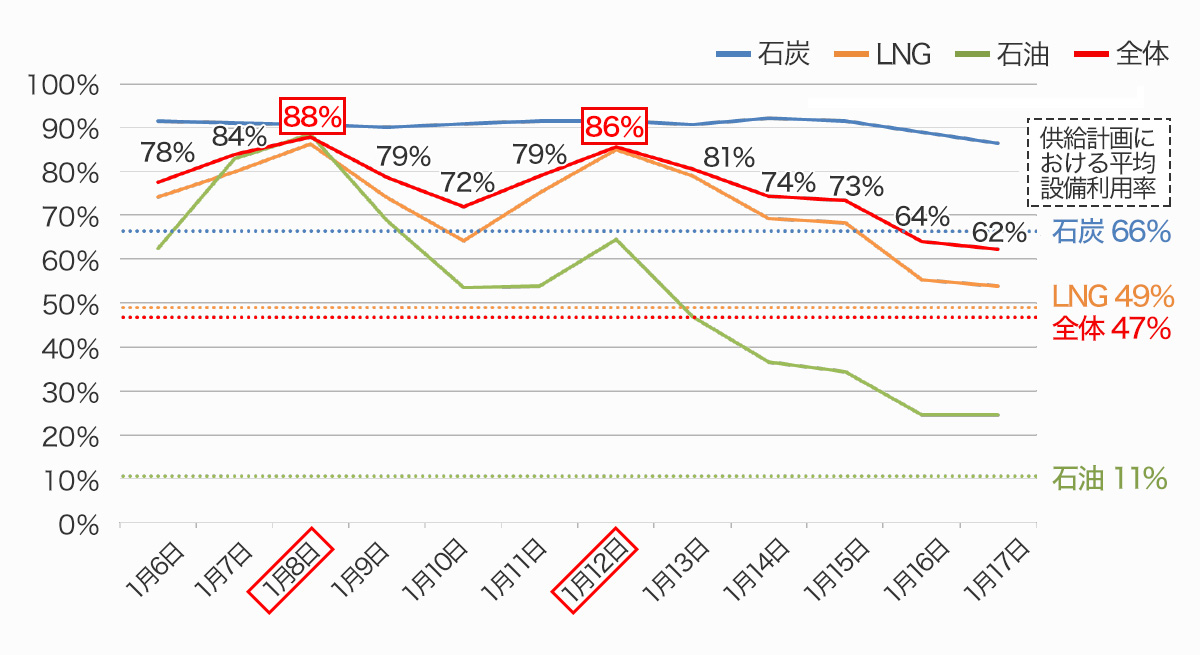

発電事業者等が提出する供給計画において、年間平均設備利用率は石炭で66%、LNGで49%、石油で11%、全体では47%となっていた。これはあくまで年間平均であるため、電力需要が増加する冬季の利用率は上昇することが通常であるが、1月前半、特に需要が増加した1月8日や12日には、火力全体の設備利用率は88%、86%と非常に高い水準となっている。

図1.2021年1月の火力発電設備利用率の推移

出所:電力・ガス基本政策小委

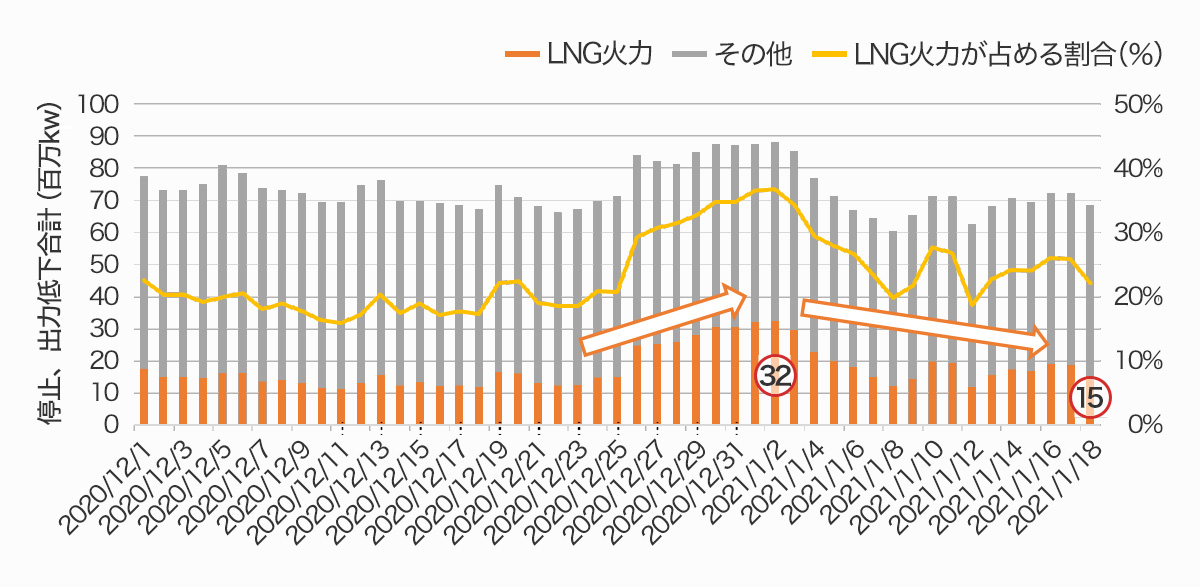

それでは、火力は十分に発電し電力量を供給したのかといえば、そうとは言い切れない。多くの火力発電所、特にLNG火力において停止・出力低下が多発したことが確認されている。

発電情報公開システムの公開情報は

インサイダー取引抑止等の観点から、2016年に「発電情報公開システム」(HJKS)の運用が開始され、出力10万kW以上の発電所の計画停止/計画外停止に関する情報が公開されている。

2020年12月から2021年1月のHJKSの公開情報は図2のとおりであり、12月末から1月初めにかけてLNG火力の停止・出力低下量が約30百万kWに増加している。

通常であれば、電力需要が高まる冬季には定期点検等による停止(計画停止)を避けることは当然のこととして、突発的な故障による設備停止(計画外停止)が発生せぬよう、秋から初冬に掛けて点検や補修をおこなっている。

今冬のLNG火力の停止・出力低下の主な要因は、燃料(LNG)不足であると指摘されている。このため、健全な設備としての容量(kW)は一定程度確保されながらも、燃料制約のため十分に発電できない(発電量kWhの不足)という事態が発生した。

図2.火力の停止・出力低下量(2020年12月1日~2021年1月18日)

出所:電力・ガス基本政策小委

LNGの不足にも、複数の要因

LNGの調達量不足・在庫不足においても、複数の要因が重なっている。

まず今年度の大半では、新型コロナウイルス感染症の拡大により電力需要の減少・LNG需要の減少が発生していた。さらに当初はこれほどの厳冬が予想されていなかったため過剰なLNG在庫を抱えぬよう、発電事業者において「適正な」調達量が計画されていた。

そこに訪れたのが予想を超える寒波・厳冬である。これは日本だけでなく北東アジア(日中韓等)という広域で見た場合にも当てはまり、寒波による暖房需要増に伴う北東アジアのLNG需要が増加した。

LNGはスポット市場で調達しても現物が届くまでには1~2ヶ月程度を要するため、寒波襲来からLNG現物到着までは一定のタイムラグが生じてしまう。

さらにLNG生産国(米国、豪州、北欧など)において、2020年秋以降に供給設備トラブルが多発しており、北東アジア向けLNG供給量が低下したことや、コロナ禍によりパナマ運河の通峡船の渋滞が発生し、北東アジアへの輸送日数が長期化していたことも事態を悪化させる一因となった。このためLNGスポット価格も、春頃のコロナ禍により低迷した時期と比較すると約18倍(26USD/MMBtu)に高騰した。

これらの複数要因により、まずLNG需給が逼迫するという事態が発生していた。冬の入り前に全国(電力会社)で150万トン程度存在したLNG在庫量は、1月には100万トンを下回る水準まで低下した。

このため、電力会社間、ガス会社、石油元売会社等の協力により、燃料逼迫エリアに対して、LNGや重油等の燃料を融通することで発電量の維持を図った。

一部の送配電事業者は、通常は台風等の災害時に用いる発電機車(出力240kW程度)を複数稼働させるなどして供給力の上積みをおこなうほど、需給は逼迫していた。

なお火力以外の電源として太陽光発電は、特に需給バランスが厳しかった1月6日~12日の1週間において、降雪などの悪天候が多かった北海道、東北、北陸、中国エリアの太陽光の平均発電量は、前年2020年1月の平均発電量を下回った。

電力予備率の状況は

電力の需給逼迫は、各エリアの予備率の低下として表れている。1月前半には、安定供給の維持に必要とされる予備率3%を下回る時間帯が頻発したため、広域機関による融通指示に基づき、電力会社間で電力の融通をおこなった。

電力融通指示は広域機関設立以来最多の延べ21日発生しており、融通指示による送受電量の合計は約3億kWhに上った。融通指示に当たり、地域間連系線の空容量不足が見込まれたため、中部関西間連系線の運用容量を一時的に2倍程度拡大するなどの対策も取られた。

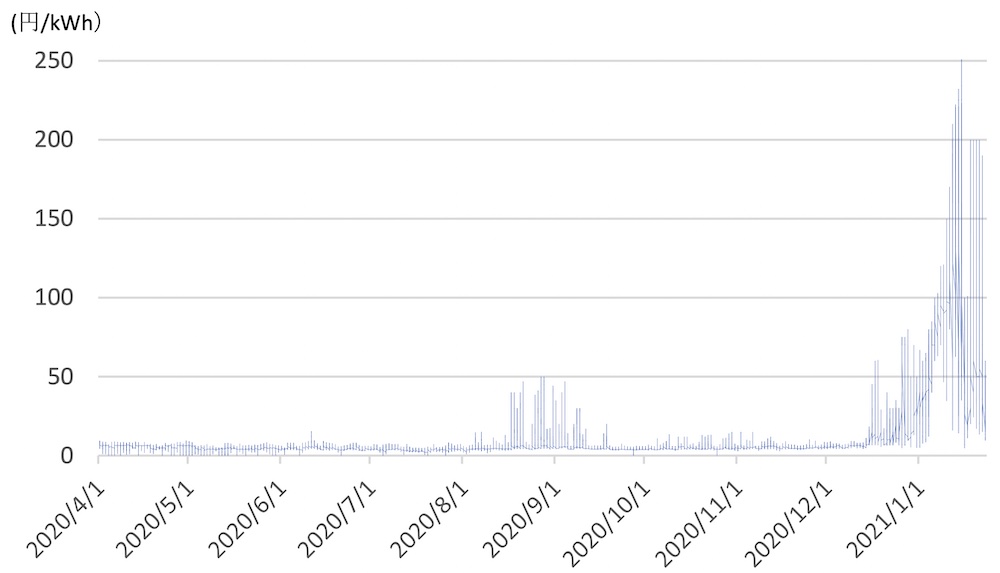

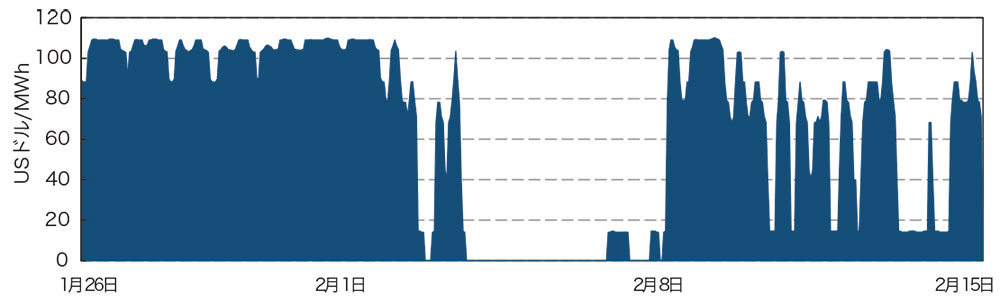

JEPXスポット市場価格の高騰

これら電力需給逼迫を背景に、電力卸取引所JEPXのスポット市場価格は、過去に例の無い高騰を続けた。1月13日には、24時間(48コマ)平均が過去最高の154.6円/kWhを記録したほか、1月15日16:30-17:00には、コマ単位では過去最高の251.0円を記録した。(いずれもシステムプライス)

特筆すべきはその価格水準だけでなく、高騰する時間の長さ(多さ)である。従来の価格スパイクは数時間・数日程度の短いものが一般的であったが、今回の高騰では100~200円/kWhのコマ数が266件、200円/kWh以上のコマ数が84件発生している。

図3. JEPXスポット市場 システムプライス

出所:JEPXデータを基に筆者作成

極端な価格高騰はなぜ起こるのか

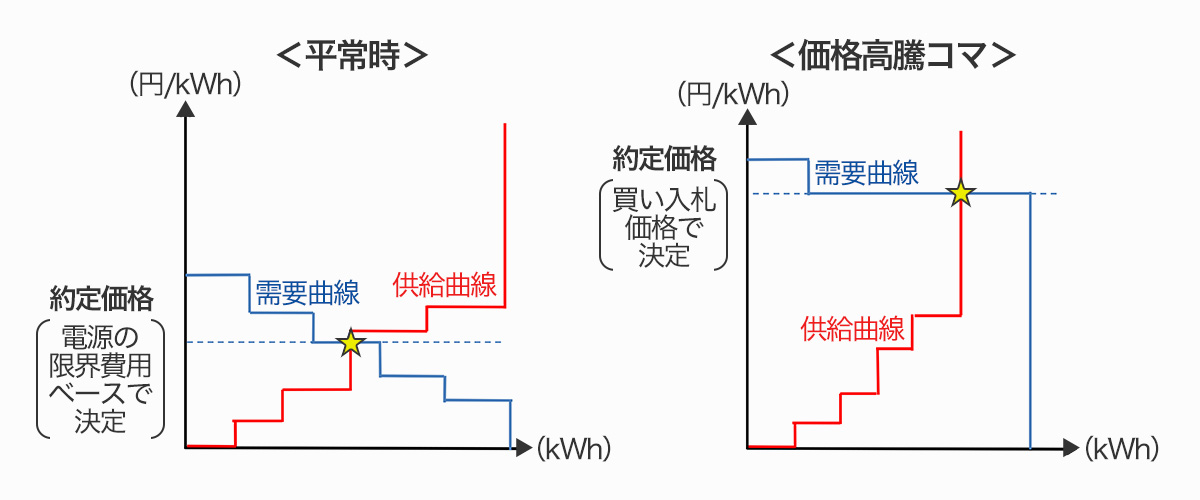

このような極端な価格高騰はなぜ起こるのだろうか。その理由はJEPXスポット市場の価格決定方法にある。

スポット市場はシングルプライスオークション(板合わせ)方式を用いており、通常は図4左のように供給曲線と需要曲線との交点によって約定価格が決まる。供給曲線は原則、電源の限界費用ベースで応札されるため、通常は極端な高値とはならない。

ところが供給量が不足し、売り札が不足する場合には、そのままでは供給曲線と需要曲線が交差しない。この場合、供給曲線が垂直に立ち上がり需要曲線と交差する。この場合、供給曲線の売り札価格が幾らであろうが、需要曲線の買い札価格により約定価格が決定される。

図4.JEPXスポット市場価格の決定方法

出所:電力・ガス基本政策小委

小売電気事業者は計画値同時同量制度のもと、不足インバランスを発生させた場合にはインバランス補給費用を支払う必要がある。需給が逼迫し、売り札が不足するコマでは、スポット価格が高騰するだけでなく、それ以上にインバランス清算価格も高騰する。

よって、相対的に少しでも安価なスポット市場で調達するために、多くの事業者が徐々に買い札価格を上げ、熾烈な応札価格競争をおこなうこととなる。売り入札については、従来どおり約99%が15円未満の価格で応札されていることが、電力・ガス取引監視等委員会により検証されている。

このような急激かつ恒常的なスポット市場価格高騰への対応として資源エネルギー庁は、2022年4月に予定していた需給逼迫時のインバランス料金の上限価格(200円/kWh)を、前倒して導入することとした。

インバランス料金が200円であることが事前に分かっていれば、小売電気事業者はスポット市場において原則200円以上で応札するインセンティブを持たないはずである。

実際にこの特例認可導入の1月17日以降は、スポット価格は200円/kWhを超えることはなくなった。

今後の検証とその論点

今回の需給逼迫および、それに伴うスポット価格高騰の原因が火力燃料逼迫であったことから、今後、燃料調達の在り方を含めた安定的な電力供給量の確保の在り方が検討される予定である。

また、自由化やそれに伴う構造分離(発電・送配電・小売)の下で、それぞれの事業者が果たすべき供給能力確保の在り方も検証される。

IEA(国際エネルギー機関)の分析によれば、2050年の電力卸市場価格は再エネ増加に伴い0円/kWh近傍となる時間帯と、高騰する時間帯への二極化が進むことが予想されている。

図5.2050年欧州の電力価格試算

出所:IEA『電力市場のリパワリング』

コロナ禍の影響という特殊要因を考慮する必要はあるが、すでに日本でもこれに近い事象が発生している。2020年度(1月まで)においてスポット価格がシステム上の下限値である0.01円/kWhを付けるコマ数は224件あり、2020年4月から11月末までの平均価格は5.33円/kWhであった。

このようなスポット価格のボラティリティ(価格変動の度合い)の大きさに対処し、事業リスクを低減させるため、小売電気事業者等は電力先渡市場・先物市場・ベースロード市場や相対取引の適切な組み合わせをおこなうことの重要性が、今後一層高まることであろう。

参照

経済産業省 第29回電力・ガス基本政策小委員会

IEA『電力市場のリパワリング』

審議会を見るの最新記事