脱炭素バブルなのに太陽光業界が実はピンチな理由とは

脱炭素の実現をめぐり、大手企業を中心にオフサイトPPAと呼ばれる手法を駆使した再生可能エネルギーの調達が熱を帯びている。一方、太陽光発電業界では企業間淘汰が止まらず、2022年度から1,000kW以上の太陽光発電が市場価格に一定の金額を上乗せした価格で買い取る、「FIP」制度に移行するのに伴い、失速懸念が浮上している。再エネ電力をほしい企業に対して、太陽光発電所をつくれる企業が少ない状態が顕在化しており、再エネ争奪戦の様相すら呈しはじめている。日本企業の脱炭素化はどこまで進むのか。

目次[非表示]

終わりを迎えつつあるFIT制度

FIT(固定価格買い取り制度)がはじまって11年目にあたる2022年、FITは終わりを迎えようとしている。住宅用太陽光発電や風力発電、小水力発電などには限定的にFITが残るものの、1,000kW以上の太陽光発電は市場価格に一定の金額(プレミアム)を上乗せした価格で買い取る、「FIP」と呼ばれる新制度に4月1日から移行する。その対象範囲は2023年度に500kW以上、2024年度からは250kW以上まで拡大されることが決定している。

導入議論当初こそ、電力市場との連動によってボラティリティ(変動性)はあるものの、年間を通じてみると期待収入はFITと同程度だと予測されていた。ところが、2021年9月にFIP制度の全貌が明らかになると、専門家の中から「誰もFIPに乗ってこないのではないか」と危惧する声が止まらない。

2021年9月、経済産業省は電力需給がひっ迫し、卸電力市場の価格が高騰した翌年度はプレミアムをゼロ円とする「ゼロフロア」を導入することを明らかにした。電力の需給ひっ迫が毎年起こりえる今、このゼロフロア導入に対して専門家からは「年度をまたいだネガティブな収入減という甚大なリスクが顕在化した」。「再エネ事業者は、再エネがどれだけ発電するのか「計画値」をつくり、実際の「実績値」を一致させる義務を負うが、計画値が実績値から外れた場合、その差を埋めるための費用(インバランスコスト)を払わなければならない。(ゼロフロアの導入により)アップサイドの利益がなくなり、インバランスリスクや非化石価値の売れ残りリスクなど、リスクだけが残った」といった意見が出され、「このままではFIPを選択する人はいないのではないか」と指摘する。

産業界はFIPに関心薄?! 次なる事業モデルとは

FIPによる市場失速が予想される中、産業界では2050年の脱炭素、2030年の温室効果ガス46%削減に向けた取り組みを本格化させている。とりわけ2030年目標の達成に向けては、政府が再エネの切り札に位置づける洋上風力の完成はほぼ間に合わず、太陽光発電のさらなる拡大が欠かせない。

菅前政権による2050年カーボンニュートラル宣言を機に、再エネ業界は大きな追い風を受け、バブルともいえる状況に入った。ENEOSホールディングスによる約2,000億円を投じたジャパン・リニューアブル・エナジーの買収劇。また洋上風力での成長が期待されたレノバの時価総額が一時4,000億円を超えるも、有力視された秋田県沖の入札で三菱商事に負けると、一気に1,200億円台まで低下するなど、明らかに実態以上の過度な期待が集まっている状況がうかがえる。

その一方で、再エネ業界でも名の通った有名企業すら破綻する時代に入った。

2021年だけでも、売上高160億円を誇ったテクノシステム、かつての新電力トップ企業、F-Power、次世代ユニコーンと呼ばれ時価総額が800億円に達したパネイル、太陽光パネル製造や新電力事業を手がけたアンフィニなどが次々と破綻した。バブルとされる一方で、企業間淘汰は避けられず、業界における優劣は今後ますます鮮明になっていくだろう。まさに「再エネ電力がほしい企業」に対して、「発電所をつくれる企業」が少ない時代に突入したことを指し示す。

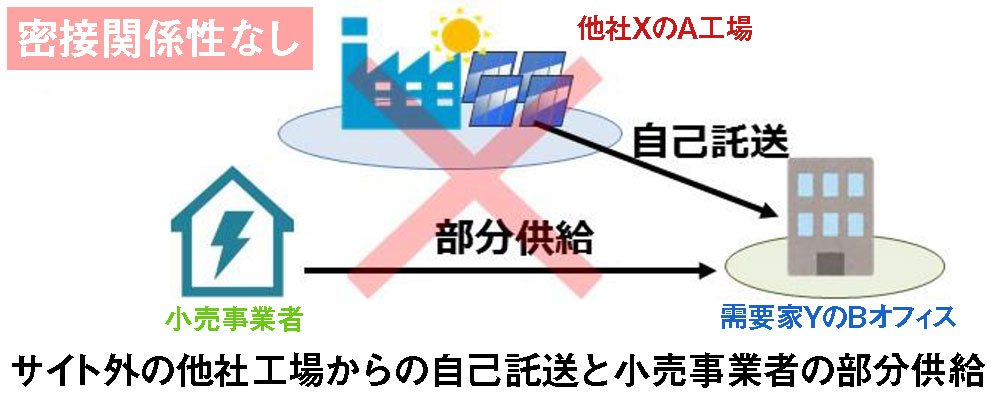

再エネ争奪戦の様相すら呈す今、産業界では脱炭素の実現に向け、FIPではなく、その先の「非FIT/FIP」に向けた事業モデルの創出を目指す動きが活発化している。卒FIT買い取り、自己託送、第三者所有モデルなどさまざまな事業モデルが立ち上がる中、本命視されるのが「オフサイト型コーポレートPPA」だ。

大手企業がこぞってオフサイト型PPAに参入

PPAとは、企業が発電事業者から電気とともに再エネ価値を直接、購入するしくみだ。2021年から本格化したのが、工場屋根や敷地内に太陽光発電を設置する「オンサイト型PPA」だった。

だが、このオンサイト型PPAでは、太陽光発電の設置量が限られるため、まかなえる電力需要はせいぜい全体の2〜3割程度とされている。使用する電力の100%再エネ化を目指す企業にとっては、オンサイト型PPAでは再エネ調達量に限界があり、結局、FIT制度でつくられた電力であることを示すFIT非化石証書などの環境価値を購入せざるをえない。

ところがFIT証書はあくまでFIT電源の再エネ価値を証書化して、再販するだけであり、購入しても日本全体の再エネ拡大にはつながらない。再エネの導入拡大が急がれる今、追加性は重要な論点となっている。電力の100%再エネ化を目指す企業にとっても、追加性のある再エネを調達しなければ国際社会で評価されないという状況が強まりつつある。

そこで期待されるのが、追加性ある大規模な太陽光発電所などを遠隔地に建設し、送電線を利用して電気とともに再エネ価値も直接、購入する「オフサイト型PPA」である。

オフサイト型PPAは送電線を利用するため、オンサイト型と違って託送料金を負担しなくてはならないが、自家消費であればオンサイト型と同様に再エネ賦課金が免除されると要件が緩和された。さらにオフサイト型PPAはFIP対象となったことで、2022年度から本格化すると予想されている。

オンサイト型PPA

オフサイト型PPA(他社(グループ外)融通)

政府はオンサイト型PPAによる他社融通スキームを実施できるよう要件を緩和する

出典:経済産業省

実際、アマゾンは三菱商事グループと提携し、太陽光発電所約450ヶ所(出力2.2万kW)から再エネ電力を調達する。その三菱商事は4.5万kWの太陽光発電施設を新設し、ローソンの約3,600店舗に供給する計画だ。

セブン&アイグループは、NTTアノードエナジーと組み2021年から首都圏のセブン-イレブン40店舗およびイトーヨーカドー1店舗の再エネ化に取り組む。NTTアノードエナジーは2022年1月、群馬県に3,000kWの太陽光発電所を新設し、三井住友信託銀行の国内2拠点への電力供給を開始した。

第一生命は伊藤忠商事が出資するクリーンエナジーコネクトなどと組み、太陽光発電所22ヶ所(出力2,000kW)から再エネを調達し、自社ビル3棟の脱炭素化を図る。大阪ガスは数千サイトの小規模太陽光発電施設から20万kWを調達。不動産デベロッパーのヒューリックは太陽光発電や小水力発電施設を約350ヶ所新設する計画だ。

セブン&アイグループやヒューリックなどの投資額はそれぞれ1,000億円にものぼる。

大手企業も注目! なぜ、オフサイトPPAに熱視線が集まるのか・・・次ページ

エネルギーの最新記事