東証再編に影響した気候変動のふたつの重大なリスクとは 今こそコーポレート・ガバナンス・コードに向き合うべき理由 イチからはじめるプライム市場・CGコード・気候変動対応(2)

市場再編と気候変動、脱炭素をより深く理解するシリーズ。前回は海外の機関投資家の重要性と彼らからみた日本市場の魅力をいかに回復するかを紹介した。今回は運用手法からみた対話と気候変動に関するふたつのリスクの重要性を紹介する。

シリーズ:イチからはじめるプライム市場・CGコード・気候変動対応

(1)なぜ今、東証再編? 海外から魅力のない日本市場の実態とは

(3)東証再編でキーになるTCFD すべての企業は具体的に何をしていけばいいのか

ふたつのコード改訂とパッシブ運用

今回のコーポレート・ガバナンス・コード改訂と市場再編は密接につながっている。もともと、コーポレート・ガバナンス・コードとは、上場企業の企業統治の行動原則になる。そのため、上場企業、市場のあり方そのものが変わる再編時に改訂されるのは当然のことで、この二つは不可分だ。

上場企業側の統治がコーポレート・ガバナンス・コードであるならば、投資家側にもその求められる行動原則がある。それはスチュワードシップ・コードだ。日本版スチュワードシップ・コードは2020年3月に改訂された。この二つが市場を動かす両輪となる。

この二つの「コード」では、設立当初からどちらにも『対話』が強く求められている。コーポレート・ガバナンス・コードには、「コンプライ・オア・エクスプレイン」(応じるのか、(応じなければ)説明するのか)が、そして、スチュワードシップ・コードには「機関投資側の建設的な『目的を持った対話』」が基本原則になる。

今回のスチュワードシップ・コードの改訂には「パッシブ運用におけるスチュワードシップ活動のあり方」が追加された。

パッシブ運用は、投資先企業の株式を売却する選択肢が限られ、中長期的な企業価値の向上を促す必要性が高いことから、機関投資家は、パッシブ運用を行うに当たって、より積極的に中長期的視点に立った対話や議決権行使に取り組むべきである(スチュワードシップ・コード 4-2)

前回あげた市場再編の課題の1に、「パッシブ投資隆盛により流動性の低い銘柄の価格形成にゆがみ」があるとの指摘があった。パッシブ運用のゆがみとは、どういうことだろうか。

株価をゆがめる「対話なき」パッシブ運用の拡大

このパッシブ運用とは、株価指数に連動した(市場平均に追随する)運用成績を目指す手法のこと。上場投資信託(ETF)は、パッシブ運用の代表例とされる(現在はアクティブ運用のETFも少ないがでている。また、ETFをパッシブ運用に含めない考え方もある)。

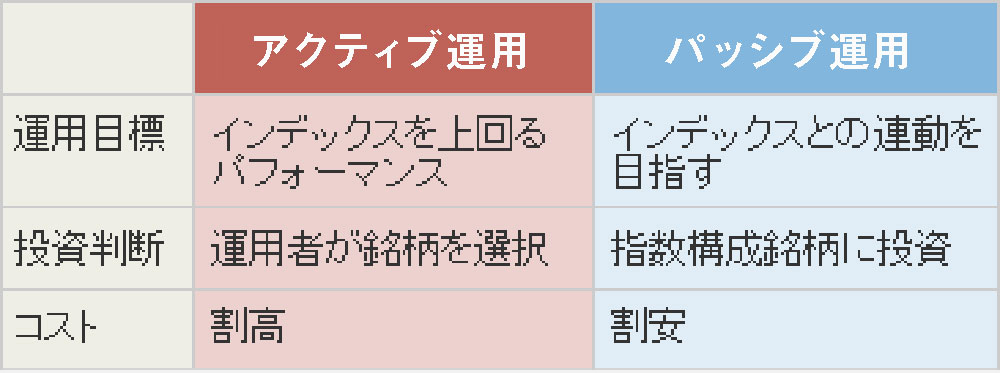

アクティブ運用とは、市場平均を上回ることを狙い、収益機会のある銘柄に運用者の選択によって運用する手法で、こちらの方が運用コストは当然ながら割高になる。

出所:東京証券取引所

日本では、日銀によるETF買い入れが年間6兆円まで拡大していた。コロナウイルスの対策としてさらにその枠を拡大し、「当面の対応として年間約12兆円」としていた。

ところがここにきて、買い入れのペースを急激に落としている。一因にはETFを長く、拡大して「異次元の金融緩和」をしてきたことに対する市場のゆがみもでてきており、いわゆるゾンビ企業の延命にもつながっていた、その正常化を狙っているのではないかともいわれている。

2020年11月のラジオNIKKEIが番組ホームページで実施したアンケートでは、日銀のETF買い入れについて55.7%が「大反対」「反対」と回答している(大賛成・賛成は34.5%)。日本の異次元のETF/パッシブ運用の拡大は一般の投資家にも疑問視されていた。

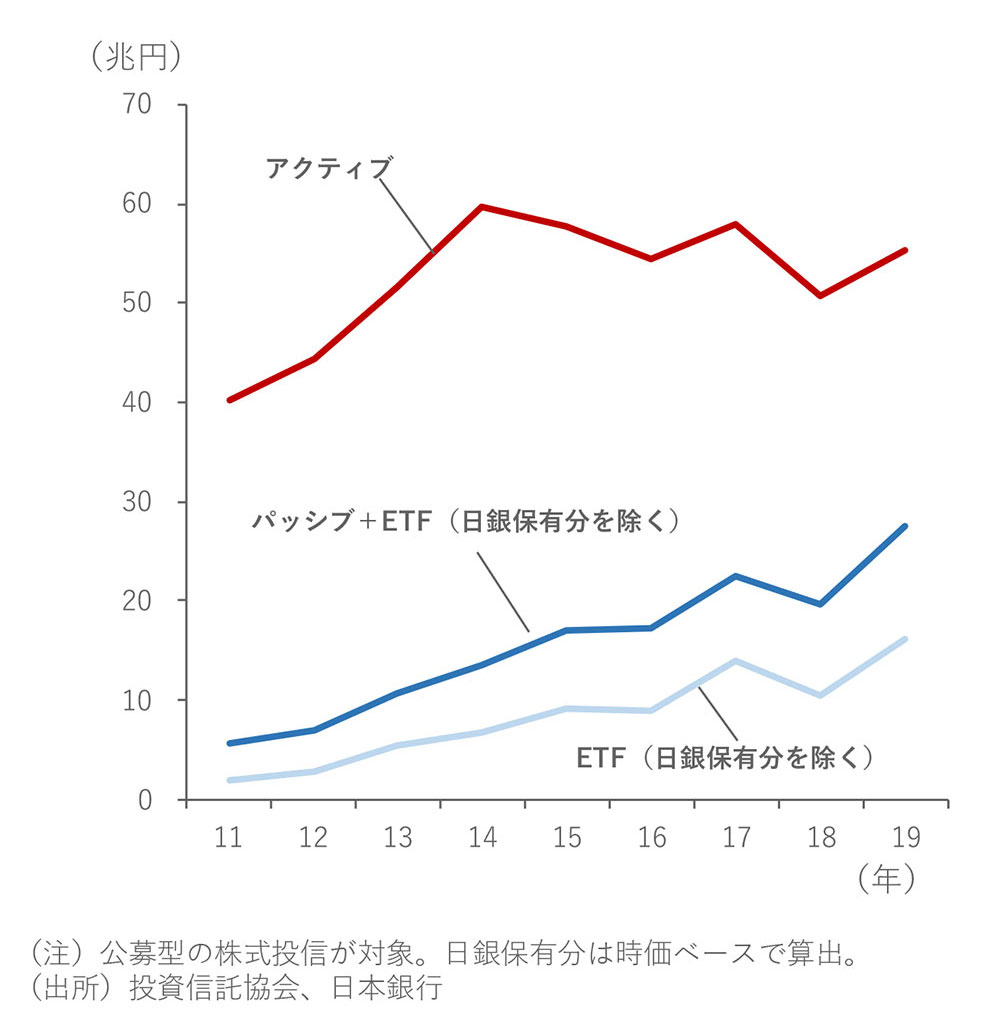

公募投信の運用手法の残高推移

パッシブ運用は増大している

現在の市場はETFを含むパッシブ運用が増大している。これは世界的な隆盛だが、このように日本もパッシブ運用が増大している。

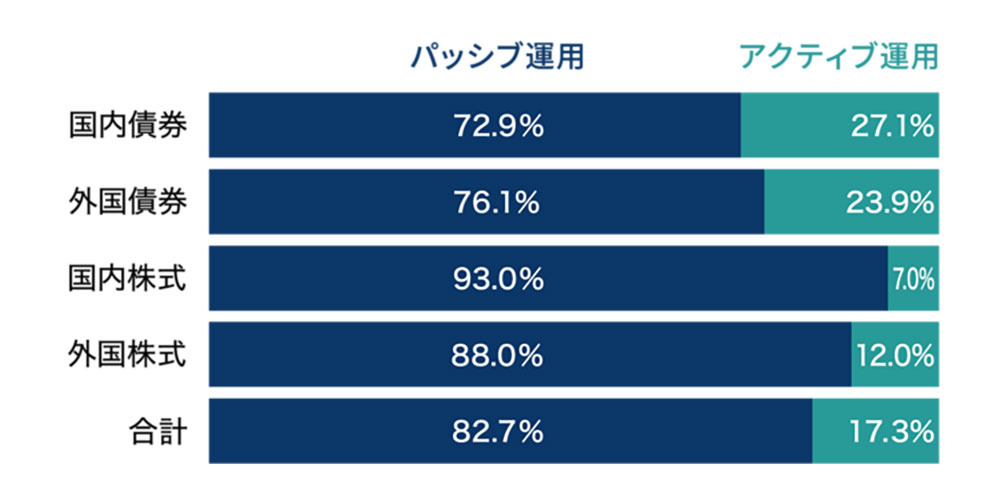

日本の年金積立金管理運用独立行政法人(GPIF)は世界最大の年金基金だが、その運用方法もパッシブ運用が7割以上、国内株式にいたっては93%がパッシブ運用だ。

出典:GPIF パッシブ運用及びアクティブ運用の割合(2021年3月末時点)

こうしたパッシブ運用によるゆがみ、その弊害をただしたいというのが今回の市場再編の狙いにある。

このETFに代表されるパッシブ運用によるゆがみをただすために、二つのコード改訂のなにが関係するのか。それが、対話(エンゲージメント)の重要性だ。

前述のようにコンプライ・オア・エクスプレインの大原則であるコーポレート・ガバナンス・コードと、目的を持った対話を目指すスチュワードシップ・コードだが、パッシブ運用では、運用銘柄は市場に連動して機械的に選ばれ、そこに企業と投資家の対話はほとんどない。

対話はなぜそんなに必要なのか。それは、企業の成長には投資家の理解が欠かせないからだ。

ふたつの重大なリスクとは・・・次ページ

気候変動の最新記事