多くの企業が、気候変動対策を真剣に考え始めるきっかけのひとつに、金融安定理事会(FSB)における気候関連財務情報開示タスクフォース(TCFD)の設置、および報告書の公表があることはまちがいない。では、そのTCFDとはどのようなものであり、企業に何を求めているのか。何よりファイナンスはどのように変わっていくのか。CDP Worldwide-Japanシニアマネージャーの高瀬香絵氏が解説する

気候変動は金融リスクである―TCFDのこれまでと気温上昇スコア管理のトレンド 気候変動問題と企業のコミットメント 2

目次[非表示]

コロナも気候変動も、どの企業がもうかるかを変える要因となる

新型コロナウイルスで、株価は大幅に下がりました。でも、もちろんZoom社など、大幅に上がっている企業もあります。コロナのような危機は、多くの企業にとっては危機ですが、備えている企業にとっては「大丈夫」だし、場合によってはビジネスチャンスともなりえます。

気候変動もそうです。排出量を下げなくてはいけない、ですとか、台風や洪水が増えて工場やサプライチェーンが危機に、といったことは危機ですが、逆にそういったニーズが増えるともいえます。

お金を投資する側にとって、どこに投資するか、という“読み”こそが、利益を左右します。情報と知恵こそが結果を左右するのです。特に、コロナや気候変動といった、大きな「ショック」をもたらすリスクについては、いったいどう備えているのかで、投資するかしないかが変わってくるのは言うまでもありません。

G20のもと金融安定理事会が懸念して設立したTCFD

2015年12月に、G20のもと設置された金融安定理事会(FSB*1)からの要請で、「気候関連財務情報開示タスクフォース(TCFD*2)」が設立されました。これは“タスクフォース”なので、特定の任務を帯びて作られたグループということです。

この、財務大臣やら中央銀行総裁(日本だったら日銀総裁です)からなる金融安定理事会のタスクフォースが、1年半かけて作ったのが、TCFD勧告です。

これは、当時の発足時の動画(今は消えてしまいましたが、1年くらい前には金融安定理事会のウェブサイトから閲覧することができました)を見ると、気候変動が金融リスクであることを懸念してできたものであることがわかります。つまり、リーマンショックのような金融の大混乱を招く事態が、気候変動を契機に起こりうる、と金融安定理事会が懸念したということです。

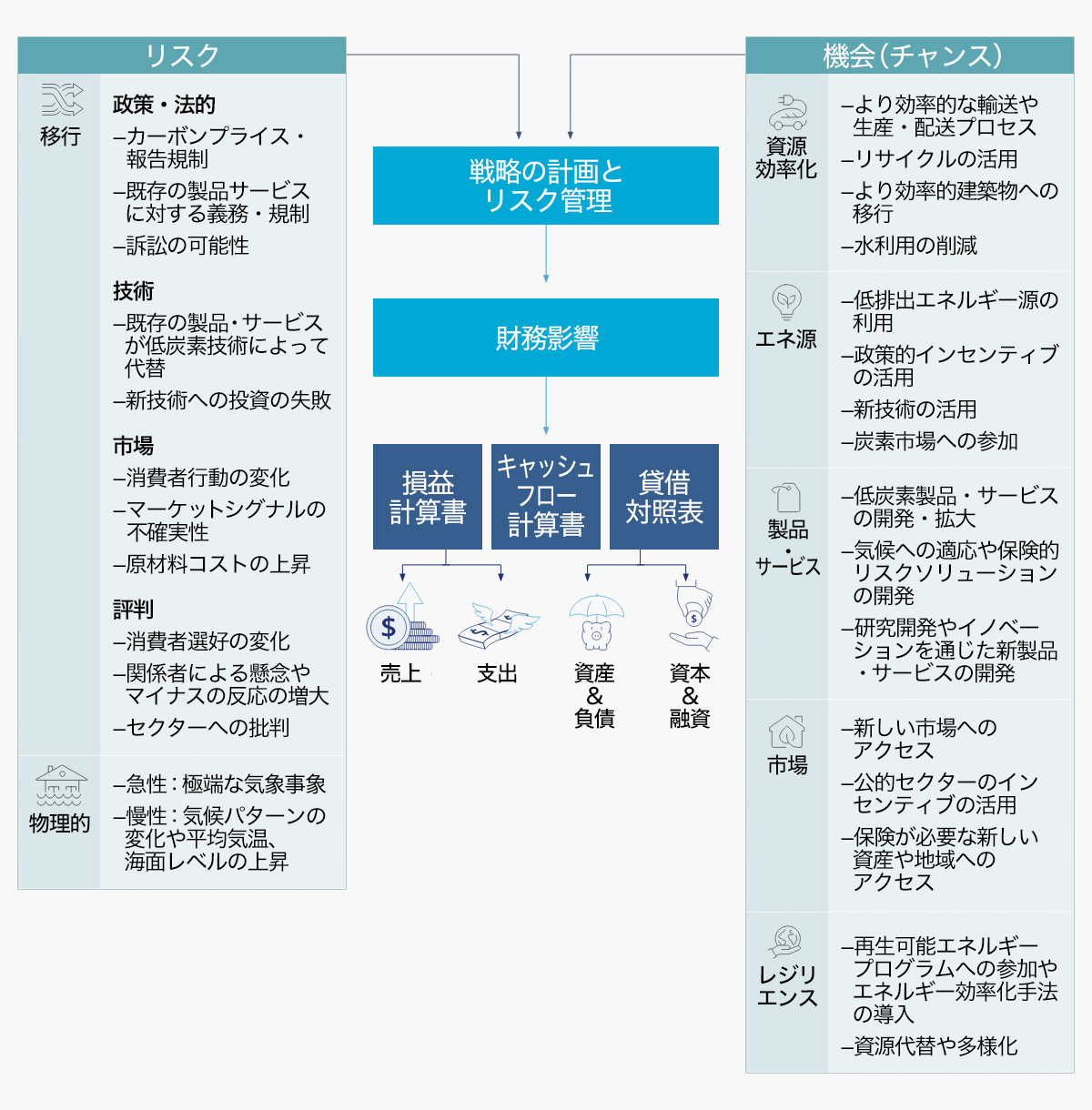

では、気候変動で懸念されるリスクってなんでしょうか? 2017年6月に出されたTCFD最終勧告には、「気候変動で起こる企業への影響については、こんな風に整理できますよね」という図が掲載されています。その、わかりやすい版(TCFDの概要)から抜粋した図を日本語訳したものが下の図です。

リスクが左側、機会が右側です。リスクとしては、移行リスク、つまり低炭素に“移行”すること、しなくてはならないこと、によるリスク。そして物理的リスク、つまり気候変動による異常気象(急性物理的リスク)や、海面上昇・平均気温の上昇(慢性物理的リスク)に整理されています。

TCFDが勧告をまとめるにあたって、CDPが長らく主張してきた、気候変動はリスクもあるが機会もある、ということが反映され、リスクだけではなく、機会も図の右側に入りました。わかりやすくいえば、気候変動で色々なビジネスチャンスもあるだろう、ということです(コロナ禍の場合の「オンライン」系ビジネスに相当するところです)。

そしてミソは、そういった「潜在的リスク・機会」に企業がどういった対応戦略をたてているか、その対応戦略を経て、どういった財務影響、つまり事業や収益に影響があるか、そしてそれが損益計算書、キャッシュフロー計算書、貸借対照表にどういう影響があるか、これを開示してくれと、そういうわけなのです。ESG投資でEに「配慮」した投資ということではなく、Eはリスクであり、かつ収益の源泉でもありえるということです。

- *1 Financial Stability Board,これは各国財務大臣や中央銀行総裁などの偉い人たちがメンバーとなって、金融システムの安定を目指して運営する組織です。https://www.fsb.org/

- *2 Task Force on Climate-related Financial Disclosures. https://www.fsb-tcfd.org/

気候変動対策に失敗すると社会が打撃を受け、投資家も損をするという懸念

加えて重要なのは、気候変動もコロナも、放っておくと人命、そして社会や経済に打撃を与えるものであるということです。つまり、なんとか対策しなくてはいけない、ということです。

世界として対策、つまり排出削減に失敗すると、人命、社会、経済に壊滅的な打撃となり、企業活動も、もちろん株価も、金融システムも、大きく打撃を受けることを心配しているのです。

こういったことが明らかになったのが、IPCCが2019年10月に出した通称「1.5℃報告書」で、国連気候変動枠組条約(UNFCCC)が2015年にパリ協定を採択した際に要請したものです。

この報告書は2℃と1.5℃の気温上昇で影響はどれだけ違うのかを明らかにしたものであり、1.5℃上昇でも大きな影響がでること(すでに台風の大型化で日本は甚大な被害がでていますね)、1.5℃と2℃では大きく影響が異なるものが多いこと、がわかりました。また、1.5℃に抑えることは無理ではないが、社会を大きく変革しなくてはいけないということも言っています。

投資家は経済や社会が安定していないと、大損をしますから、経済・社会の安定は必須条件です。

自分たちの運用はパリ協定目標に沿っているか? 気温上昇スコアのトレンド

その流れで、世界最大の運用資産総額を誇る日本の年金積立金管理運用独立行政法人(GPIF)は、2019年に自らの運用資産のポートフォリオが、3℃上昇相当のものであるという分析結果を公開しました。

つまり、投資している先の今後の削減目標などがパリ協定、つまり2℃より十分低い気温上昇に抑えること、には合致していないことを明らかにしたのです。

この、投資先がどのように減らしていくつもりか、について、管理してゆこう、という動きが出てきています。

最も顕著なのが、2019年にニューヨークで開催された国連気候行動サミットにて結成された「ネットゼロ資産保有者連合」です。

つまり、お金を持っていて運用している年金基金や保険会社が、2050年にネットゼロとなるポートフォリオを目指そうというもので、この連合にはドイツの保険会社であるアリアンツや、デンマーク年金基金、スイス再保険など名だたる資産保有者が名を連ねています。

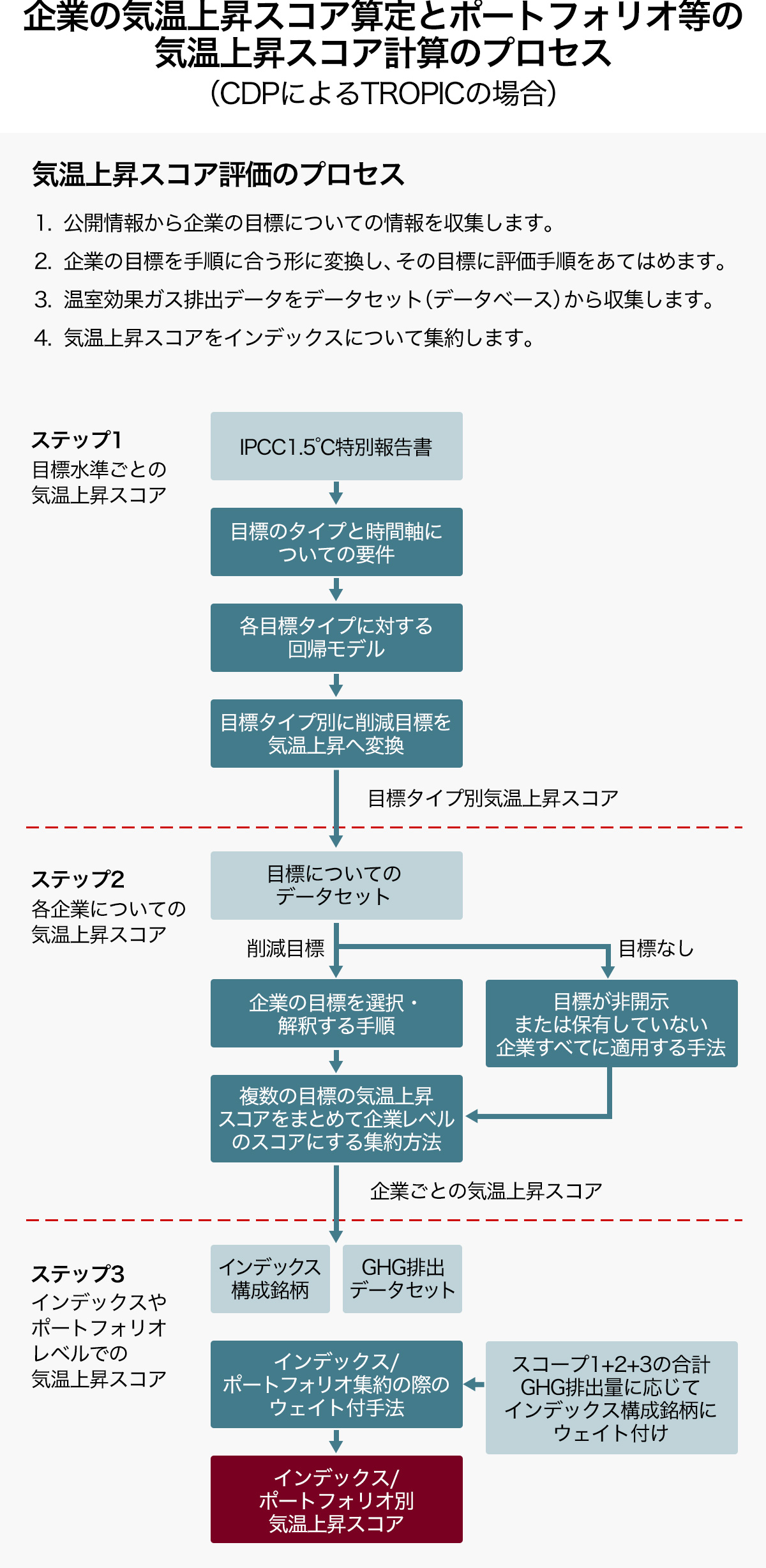

こういった資産保有者の動きをサポートすべく、パリ協定に準じた目標かどうかの認定を行っている科学に基づく目標設定(SBT)イニシアチブでは、企業のどんな目標が何度に相当するかを換算する手順案を作成しています。

それに基づいて、我々CDPでは世界中の大企業4,000社を選んで、その目標を精査し、その企業が何度相当の目標を持っているか、という「気温上昇スコア(temperature score)」をつけて、投資家に提供をするというプロジェクトをスタートしています(TROPIC:Temperature ratings for portfolios, indices and companies)。

2020年6月16日に正式に発表されますが、こういった気温上昇スコアで投資を管理してゆこうという動きはTCFDにもあるようで、前述のネットゼロ資産保有者連合の資料では、TCFD内にそういったワーキンググループがあるということが記載されています。

近い将来、1.5℃目標のない企業は投資対象にならない。脱炭素の推進を

投資家たちはマジです。国連気候行動サミットなどで、デンマーク年金基金やアリアンツの方々と同じテーブルで議論をしたことがありますが、「そんな目標では気候変動を防げない」と、ルールを緩くすることに強く反対していたことが大変印象的でした。つまり、気候変動対策はアリバイではなく、マジなやつなのです。

どうも日本の気候変動対策は、「みんなに怒られない程度に」と、若干アリバイ的なものが多いように感じます。コロナもそうですが、マジで止めないと、経済が崩壊する、と多くの投資家、特に資産保有者は懸念しているのです。

気温上昇スコアはどうも主流になりそうです。1.5℃、せめて2℃より十分低い水準の目標を持っていないと、投資対象にならない時代が、すぐそこまで来ています。

参照

- 金融安定理事会(FSB)

- 気候関連財務情報開示タスクフォース(TCFD)

- TCFDの概要

- IPCC 1.5℃報告書

- GPIFポートフォリオの気候変動リスク分析

- ネットゼロ資産保有者連合

- CDP/WWF TEMPERATURE SCORING | DRAFT METHODOLOGY FOR CONSULTATION

- UNEP Net-Zero Asset Owner Alliance:A Call for Comment on carbon neutrality / “implied temperature rise” methodology convergence

気候変動問題と企業のコミットメント

第1回 ESG投資の次のフェーズとは

気候変動の最新記事